こんにちは、FPのゆたかです。

今日のメルマガのテーマは教育費です。

お子さまが見える方もこれから子どもを作るか考えている人にとって参考になるコラムになっています。

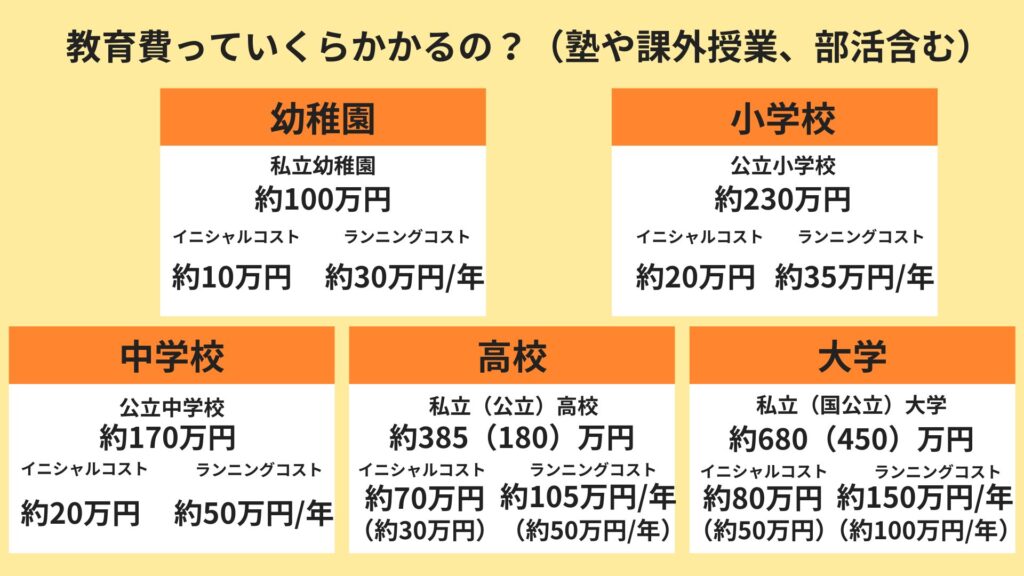

こちらが幼稚園(保育園)から大学までかかる費用の目安になります。(文部科学省と厚生労働省のデータを参考に筆者が作成)

小学校から大学まで全て公立に通った場合で約1030万円。小学校と中学校は公立で高校と大学で私立に通うと約1465円になります。

子どもの教育費には1000万円かかると言われますがその数字は正しいと言えますが、より正確に言うと最低1000万円は必要ということになります。

1000万円?!

と聞いて驚かれた方や「そんなに貯められるのか」と心配になった方も多いかもしれませんが、1000万円というお金が一気にかかるわけではありません。教育費の準備はあるポイントをおさえるだけで意外と難しくないことがわかります。

イニシャルコスト=入学に際し必要になる大きなお金

ランニングコスト=授業料など定期的にかかってくるお金

教育費はこのイニシャルコストとランニングコストに分けて準備するのが大切です。

その中でも入学などに際し大きくかかってくるイニシャルコストは児童手当で準備するようにしましょう。

イニシャルコストは最大200万円ほどかかってきます。それに対して児童手当としてもらえるお金は総額230万円ほどになります。

児童手当は2024年に改正され、子供が高校を卒業するまで受け取れるようになり総額が230万円ほどにアップしました。

よく

「児童手当をNISAなどで運用した方がいいですか?」

と、質問されますがあまりおススメしません。

もちろんNISAなど資産運用して増えればベストですが、リスクがあるため必ず増えるとは限りません。教育費というのはそのタイミングで必ず必要になる出費ですので確実に備えていくのがセオリーです。そういう意味では児童手当を確実に貯金しておくのがより良い選択だと考えます。

次にランニングコストについての考え方ですが、ランニングコストが家計の負担になってくるのは子供が高校に通い出してからです。私立高校に通うと約9万円/月が家計の負担になってきます。

そこで大切になってくるポイントが、子どもが私立高校に通いだす前までに約9万円/月の支出に耐えうる家計を作っておくことです。日々の支出の一つとして高校の授業料を払っていても家計が赤字にならないように準備しておきましょう。

例えばこの間だけ妻がパートに働きにでるのも一つですし、今の職場で順調に昇進と昇給すれば間に合うような人は心配がいりません。

難しそうだと思うなら副業を始めたり転職するなどで年収を高める必要があるかもしれません。

もう一つ教育費の準備としてやっておくべきことは大学(私立)のランニングコストです。

大学のランニングコストへの備えとして、子どもが19歳(大学入学)までに300万円を目標に貯蓄しておくことです。この300万円というのはランニングコストの2年分になります。

残り2年分については高校の時のランニングコスト(9万円/月)の負担がなくなっているのでそのお金を充ててあげましょう。

つまり、9万円/月は大学に通う4年間で432万円になるので、残り2年間のランニングコストになります。

300万円の貯金で最初の2年分のランニングコストを負担すれば、残りの2年分については勝手に準備できていってしまうということです。

まとめると教育費の準備のためにやるべきことはこの3つになります。

- イニシャルコスト用に児童手当を貯めておく

- 高校に通う前までに9万円/月が負担できる家計を作っておく

- 大学入学前までに300万円貯金する

1000万円と聞くとなんだか途方に暮れそうですが、こうやって一つ一つ細分化していけばなんだかやれそうな気がしてきませんか?

300万円だと子どもが生まれてからすぐに貯金を始めれば月々1万3000円ほどです。

教育費の準備は子どもが生まれると同時に始めることをおすすめします。

ちりも積もれば山となります。一気に貯めるのではなく少しずつ時間をかけて準備していきましょう。

お子さまが大きくなっている人も基本的な考えかたは同じです。

高校のランニングコストを負担できる家計を作って、大学入学までに300万円を貯金する。

ここを一つの目標にしてやっていきましょう。

下手にNISAなどを使ってリスクを負うことはおススメできません。

教育費は着実に準備していくのが大切です。