こんにちは、FPのゆたかです。

僕のメルマガでは

3分でお金が学べる

初心者にも分かりやすく

をテーマに毎週月曜日と金曜日に配信しています。

※この記事の最後にメルマガに関するアンケートを乗せていますので、ぜひご協力ください。

今日は需要があるかないか分かりません(笑)が、僕の2025年の投資戦略についてお話ししていきます。

NISA(つみたて投資枠)

⇒オルカン5万円/月

NISA(成長投資枠)

⇒米国連続増配株5万円/月

iDeCo

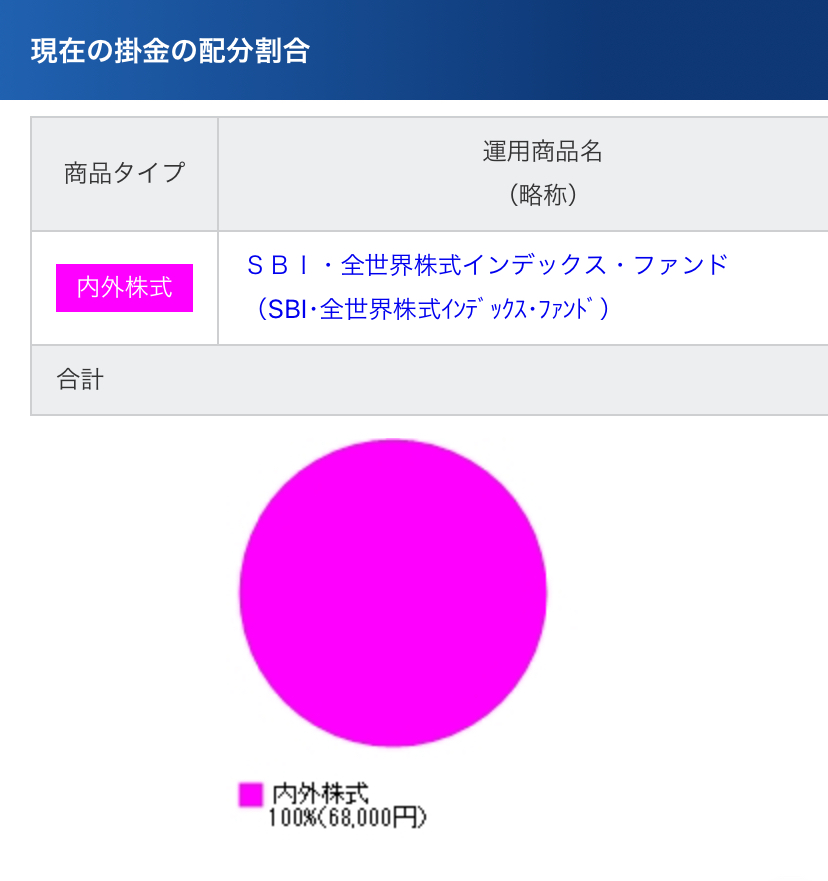

⇒全世界株式6.8万円/月

小規模企業共済

⇒7万円/月

今年の6月に独立してフリータンスになったので、iDeCoを6.8万円/月に増額して、小規模企業共済に7万円/月加入しました。

2025年も節税になるiDeCoと小規模企業共済を最優先に考えています。

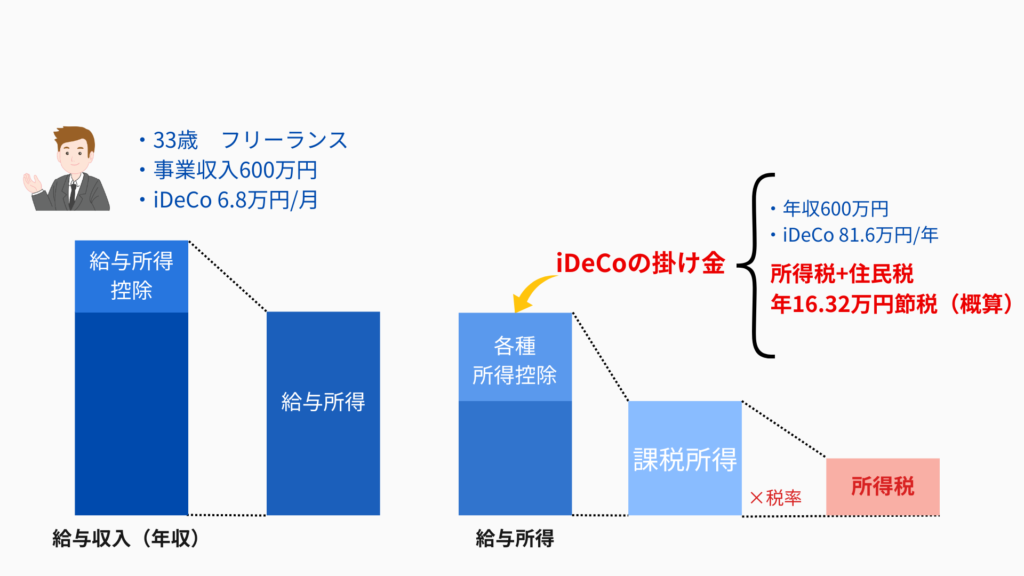

iDeCoの節税効果⇩

iDeCoを6.8万円するだけで、年間16万円ほど節税ができます。

一般的な年収の人で所得税率10%、住民税率10%なのでiDeCoをすれば節税だけで20%のリターンがあることになります。

老後の資産形成を考えている人はぜひiDeCoを検討して欲しいですね。

ただ、iDeCoでネックになるのが受け取るときに税金がかかるパターンがあることです。

6.8万円ずつを24年(60歳まで)続けると、年利4%で3700万円くらいになります。

所得控除が1200万円うけられても2500万円。退職所得だから2分の1しても1250万円が課税対象になっちゃうんですよね。

ザックリと所得税と住民税で400万円くらいでしょうか…恐ろしい。

そう考えると1年で16万円節税してもほぼ意味ないから、小規模企業共済が中心になりそうです。

iDeCoは5年くらい満額かけて、あとは掛け金を下げていこうかなぁ。悩みどころです。

iDeCoの商品は全世界株式1本にしています。

以前はたくさん買ってました。アクティブファンドも買っています。いい思い出ですね。笑

僕はiDeCoを始めるのが遅くて2021年からやっていますが、それでも節税しながら36万円ほど利益が出ているのは嬉しいですね。

iDeCoは60歳までお金が引き出せないので放置するのみですが、逆に引き出せないから目先の株価に一喜一憂しなくて済むのが良いです。老後までに順調に育っていくのが楽しみです。

NISAはつみたて投資枠でオルカン5万円、成長投資枠で米国連続増配株式を5万円ほど買っています。

2025年に入っても大きくは変えないつもりです。

ちなみに昔はいろいろ買ってました。アクティブファンドも買っています。いい思い出。笑

僕のところにはよく「NISAで何を買えばいいですか?」という質問がきたり、「話題のインド株はどうですか?」、「SCHDのような高配当ファンドはどうですか?」と聞かれることが多いんですが、NISAのつみたて投資枠で買う商品は流行り廃りのない王道のインデックスファンドを買うことをおススメしています。

その時々で流行や好調なファンドに飛びつきたくなる気持ちはわかりますが、NISAの基本は「長期×複利」です。結局、長く持ち続けられるファンドを選ばないと利益を出すことはできません。

例えば、2024年の11月のランキングがこんな感じで、楽天SCHDとかFANG+、ブル型の日本株があがってきています⇩

でも半年前だとインド株とかAI関連の投信がランキングに上がっていたんですよね。

こんな感じで流行り廃りがあるのが投資の世界なので、軸となるインデックスファンドを一つ決めておくことが大事です。

僕はつみたて投資枠はごちゃごちゃ考えたくないのでオルカン1本に絞ることにしました。

多分老後までオルカン1本でいきます。

もう一つ、NISAの成長投資枠で米国連続増配株を買っています。

米国連続増配株とは、配当金を毎年増配し続けてきた会社に投資しながら、増配した配当金を再投資する投資になります。

連続増配株の特徴は、景気に左右されず安定した配当金がもらえることです。

僕はインデックスファンドと連続増配株に投資することで、老後をむかえたときに不況でインデックスが調子悪くても増配株でカバーできるポートフォリオを目指して、この2つを軸に投資しています。

このあたりの話はメルマガで書くと長くなるのでまた別の機会に1つの記事にして書いていこうと思うので楽しみにしていてください。

つらつらと書いてきましたが、2025年も2024年とは変わらずiDeCo、NISAでインデックスファンドをつみたて投資で買いつつ、連続増配株も買い増ししていくことになりそうです。

今年NISAを始めて、来年から投資2年目になる人も多いと思います。

2年目になると投資に慣れてきたり知識がついてくるので、いろいろと他のものに手を出してみたくなったり、興味が出てくると思います。

それ自体はすごく良いことですが、軸だけはブラさずにいきましょう。

軸とはインデックスファンドの長期保有です。

オルカンよりインドの方が良いとか、S&P500よりナスダックの方が良いとか色々気になってくるのが2年目の宿命です。

何度もお伝えしているようにNISAの基本は「長期×複利」です。目先の利益に飛びついて、長期的な利益を失わないように気をつけましょう。

僕も自戒を込めてメルマガを書いていますし、みなさんに2025年の投資戦略を公表することで自分自身の投資の軸をブラさないようにしています。

ぜひみなさんが考える2025年の投資戦略についてもLINEで教えてもらえると嬉しいです。

※メルマガに関するアンケートにご協力ください⇩