こんにちは、ファイナンシャルプランナーのゆたかです。

今日のマガジンでは『たった一つの判断で200万円損した話』というお話をしていきます。

正直、今日のマガジンは書こうかどうか迷いました。

知らず知らずのうちに100万円単位で損していたことに今気づいて後悔する人が出てきてしまう可能性があるからです。

でも、このマガジンを読んでくださる人は学ぶ意欲が高くこの先の未来を見据えて「これから知識を身につけて気を付けよう!」とポジティブにとらえてくれると信じて書くことにしました。

改めてお金を学ぶって大切だと気づいていただけたら幸いです。

一時金で受け取るか年金で受け取るか?

先日お客様(3月で退職予定)から一通のメールが届きました。(お客様=Cさんとします)

会社の相互扶助制度で積み立ててきたお金をどうやって受け取るべきか?という質問です。

受け取り方で金額が変わるからアドバイスが欲しいとのことでした

- 60歳時点で一時金受け取り:約700万円

- 60歳から15年の年金受け取り:約740万円(約50万円/年)

- 65歳から15年の年金受け取り:約800万円(約55万円/年)

みなさんならどうやって受け取りますか?

③65歳から15年の年金受け取りを選んだ人が多いのではないでしょうか?

僕の答えは

①の一時金受け取り

です。

なぜか?

ポイントは

税金

です。

たった5年遅らせて年金受け取りするだけで100万円も増えるなら③を選びそうですが、目先の額面だけを見るのは危険です。

実は①の一時金受け取りが最も手取りが多くなります。

700万円を一時金で受け取ると一時所得になります。(Cさんに確認済み)

詳しい説明は省きますが一時所得の場合50万円の特別控除があり700万円を全て非課税で受け取ることができます。

つまり、手取りは700万円です。

740万円を年金で受け取ると雑所得になります。(Cさんに確認済み)

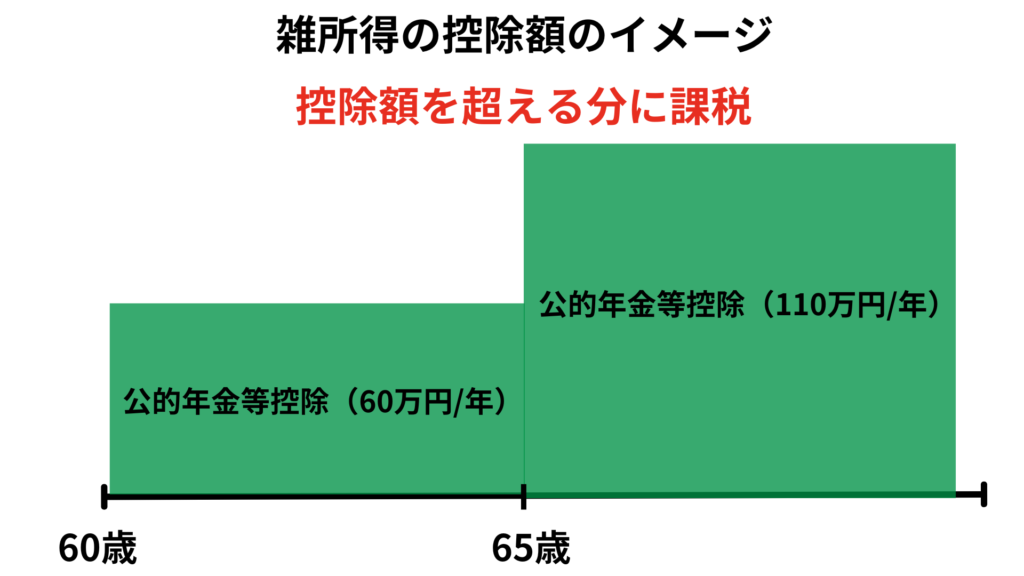

雑所得の控除は年齢によって異なり、64歳までが60万円、65歳以上だと110万円です。

ポイントは、公的年金も雑所得になるということです。

つまり65歳になって年金をもらい始めた時に『公的年金+積立金の年金受け取り分>公的年金等控除』になると税金がかかってくるということです。

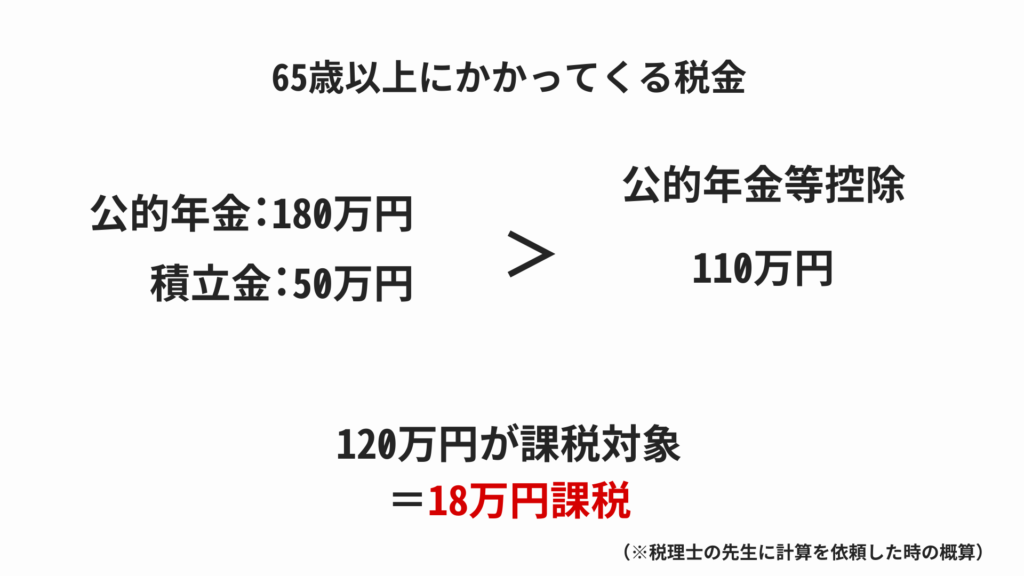

実際にCさんの場合、65歳から75歳までの10年間で180万円(18万円/年)の税金がかかることが分かりました。

つまり、手取りは『740万円−180万円=560万円』です。

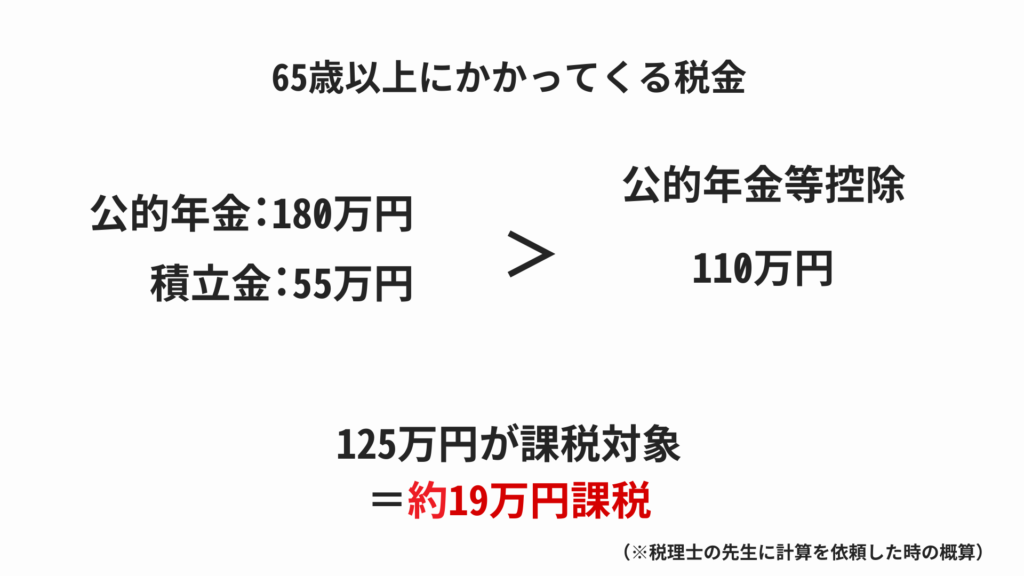

65歳から15年の年金受け取りにすると『19万円×15年=285万円』の税金がかかります。

つまり、手取りは『800万円−285万円=515万円』です。

まとめると

- 60歳時点で一時金受け取り:約700万円

- 60歳から15年の年金受け取り:約560万円(約50万円/年)

- 65歳から15年の年金受け取り:約515万円(約55万円/年)

積立金をどうやって受け取るかだけで約200万円の差になります。

怖いところがみなさんが選びそうな③が一番手取りが少なくなることです。

結局は知っているか知らないかの差

会社の積立金って私には関係ない話だと思った人もいるかもしれませんが、こんな感じで知っているか知らないかで100万円単位で手取りが変わる話ってたくさんあるんですよね。

NISAを使うかiDeCoを使うか

⇒税金が150万円も変わる

年金を何歳からもらうか

⇒手取りが500万円変わる

年金を繰上げるか繰下げるか

⇒税金と手取りで800万円変わる

持ち家か賃貸か

⇒支出が2000万円変わる

頭金を入れるか入れないか

⇒手残りが1500万円変わる

子供の通帳にお金を貯める

⇒贈与税で100万円

相続対策するかしないか

⇒300万円の税金

企業年金を一時金、年金どちらで受け取るか

⇒200万円税金が変わる

貯蓄型の保険か掛け捨てか

⇒60歳時点での手取り600万円の差

などなど挙げればキリがありません。

特にみなさんの老後に直結する年金のもらい方は要注意です。

加給年金、在職老齢年金、振替加算制度などもらえるお金を逃している人をたくさんみてきました。

老後の所得を上手にコントロールすることで介護費用や医療費の負担を減らしたり、国や自治体から給付金や補助金を受け取ることもできます。

こんなことって誰も教えてくれないから自分で学ぶしかないんですよね。

ちなみにアメリカでは80%以上がプロのファイナンシャルアドバイザーから資産形成のアドバイスを受けています。

そうすることで数百万円、人によっては1000万円単位で損するってことがなくなるのを知っていいるからですね。

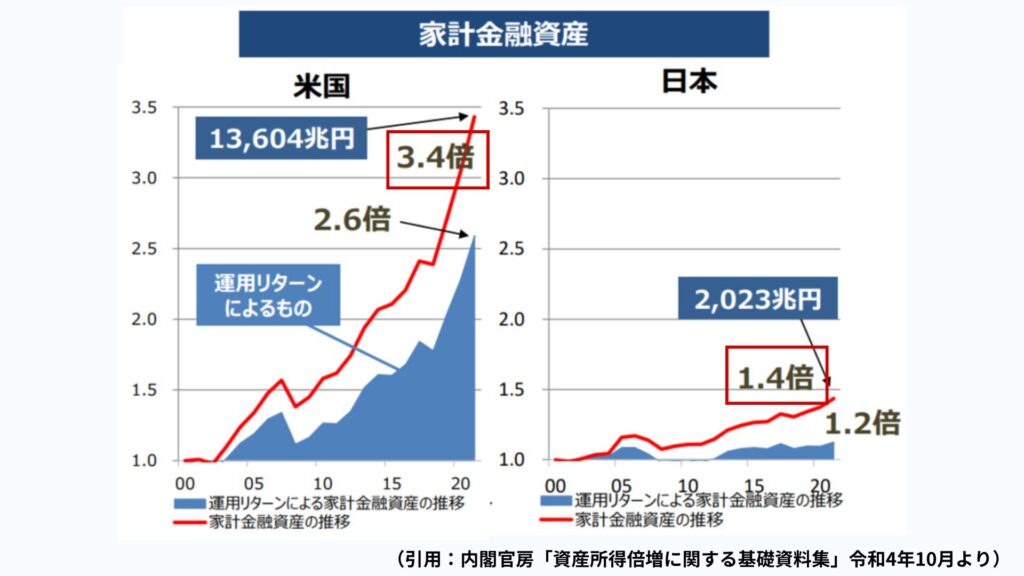

実際にアメリカと日本では20年で金融資産にこれだけの差が付きました。

特に日本の場合はお金を学ばない、聞かなきゃ教えてくれないそんな環境だからこそ自ら学び知識をつけていくのが必須になります。

これは日本の制度だけじゃなくてNISAなどの投資にも同じことが言えます。

知識があるかないかで投資手法も変わります。

投資手法が変われば将来にかけて増えるお金も変わります。

少し話が変わるかもしれませんが自己投資も同じです。

目の前でお金を払って学ぶことで得られる知識は一生の財産です。

その知識一つで人生が変わるくらい大きなお金を手にしたり、逃したりすることもあります。

だから僕も必要なことを学ぶ、特にお金の知識のようにダイレクトに人生を変えるインパクトのある学びには惜しみなく自己投資してきました。だからこそ今家族をや周りの大切な人を笑顔にすることができています。

逆に学ぶことに一切投資してこなかったら今の生活は絶対になかったと言い切れます。

※追伸【重要】

実は先日、正しい資産形成を学んで実践できる講座を作りました。

このマガジンを読んでくださっている人なら分かると思いますが、資産形成で大切なのは正しい知識を学び実践することです。

必要な知識を一気に学べてすぐ実践できるものになっているので楽しみにしていてください。

正しい資産形成を学んで実践できる講座に”興味あります”と答えた人にだけ講座のご案内と特別に有料級のマガジンを3本プレゼントしますね。

正直、お金が貯められる、増やしていきながらお金の不安を手放し安心した暮らしを叶えることができるかどうかは正しい知識を身につけ正しい手順で実践しているかどうかだけなんです。

今だけその知識と実践法を無料でゲットできるチャンス。見逃し厳禁です!

こちらからご案内とプレゼントを受け取り出来ます⇩

\有料級メルマガ3本限定配信/