「漠然としたお金の不安があります」「老後が心配です」「お金が上手に貯められません」僕のところには毎日同じメッセージが届きます。

もしあなたも同じような悩みや不安を持っているのであれば、絶対に最後までこの案内を読んでください。

かならずこのレターがあなたの悩みや不安を解決するきっかけになると僕は確信しています。

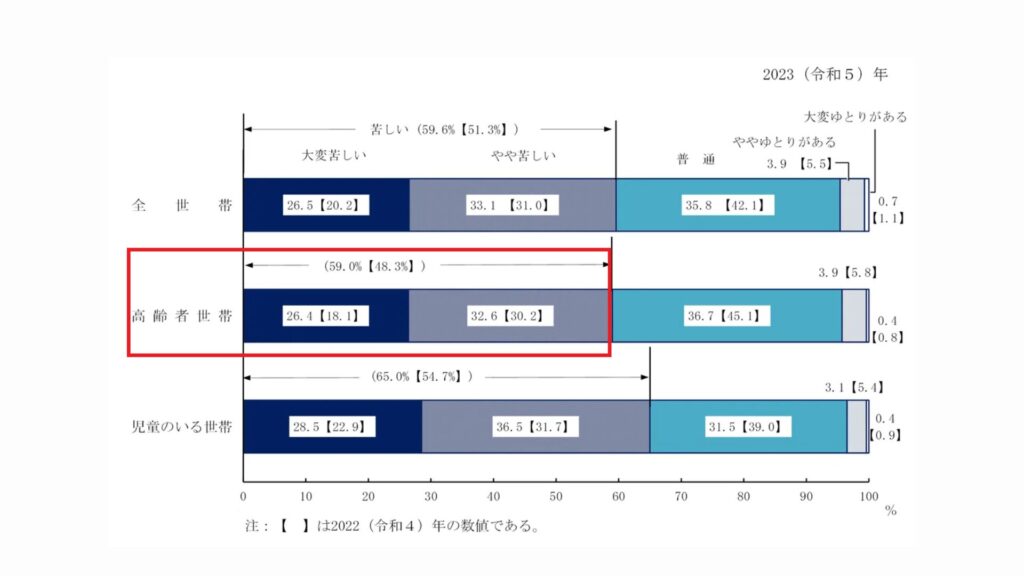

「59%」と聞いてピンときますか?

高齢者世帯の「59%」が苦しい生活を送っている。

正直、目を疑いました。老後の生活はゆとりあるものとは思っていませんでしたが、まさか”苦しい生活を送っている”人が約6割もいるとはにわかに信じがたいです。

しかもこのデータはどこかの民間企業のものではなく、厚生労働省の「2023(令和5)年 国民生活基礎調査の概況」による公的なデータになります。さらに驚くべくは2022年では約48%の人が生活に苦しいと回答していたのが、たった1年で10%以上も増えたのです。

僕たちはこの現実を重く受け止めなければいけません。

- 少子高齢化

- 社会保険料負担の増加

- 年功序列と終身雇用の崩壊

- インフレによる物価高騰

- 人口減少で縮小する経済

今の日本はもう恵まれた先進国ではなくなってしまいました。

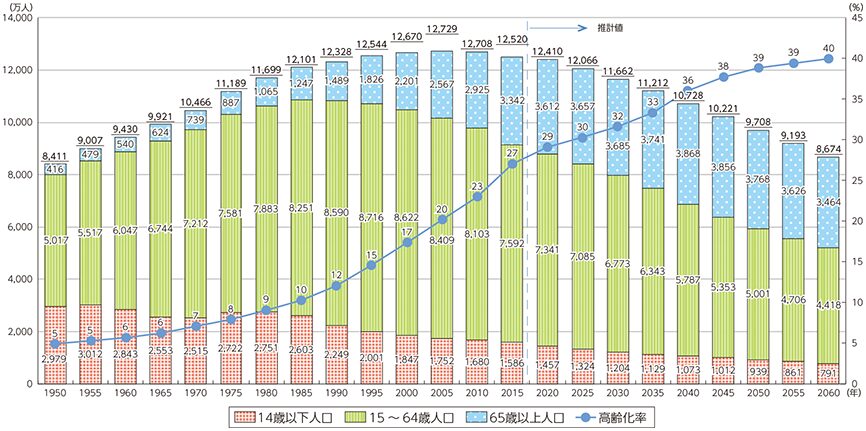

(引用:総務省HP)

日本の人口は2000年代はじめをピークに右肩下がり。2060年には9000万人を割り込み、人口の約40%が高齢者になります。

当然いまの社会保障制度を保つことは困難で、もらえる年金の縮小、高齢者の医療負担増、公的サービスの低下はまぬがれないでしょう。

では、これから先の日本を生き抜くために欠かせない必須の知識やスキルは何でしょうか?

それは

自分のお金は自分で守る力

です。

わかりやすくいうと”資産形成”ということになります。

昔の日本は何もしなくても資産形成できた良い時代です。言い換えれば自分のお金を自分で守る必要なんてなかったんです。

- 年功序列で年々上がる給料

- デフレでモノの値段は下がり続ける

- 預金しておけばノーリスクで年利5%

- 退職金がたくさんもらえる

- 老後は豊富な年金で安心

フツーに働いて、フツーに生活して、フツーに老後をむかえて、特にお金に苦労することなく一生を終えることができました。

しかし今の時代は違います。

給料は上がらないし、大企業であってもリストラや倒産リスクがあり、インフレでモノの値段は上がり続け、預金してもまったくお金は増えず、退職金は右肩下がりで年金なんてもらえるかどうかも怪しいんです。

なにも考えずフツーに生きていたらどんどん貧乏になるし、老後破産だって十分にありえる世の中になってしまいました。

だからこれからの時代を生きる僕たちはお金に苦労しないために自分で自分のお金を守り、資産形成していく力をつける必要があるんです。

あなたにもこんな悩みはありませんか?

⇩

そのお悩みを解決します

- 将来への不安が確かな安心に変わる

- マネーライフプラン(お金の見える化)による一生の安心感

- 今すべきことが明確になり不安や焦りがなくなる

- 投資などお金について強くなり一生使える知識が身につく

- 家計簿をつけない家計管理でストレスを貯めずお金が貯まる人生

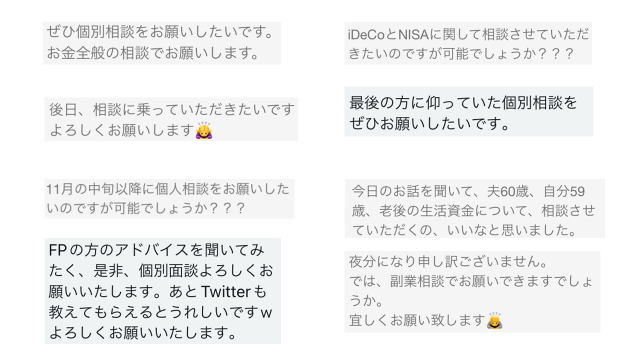

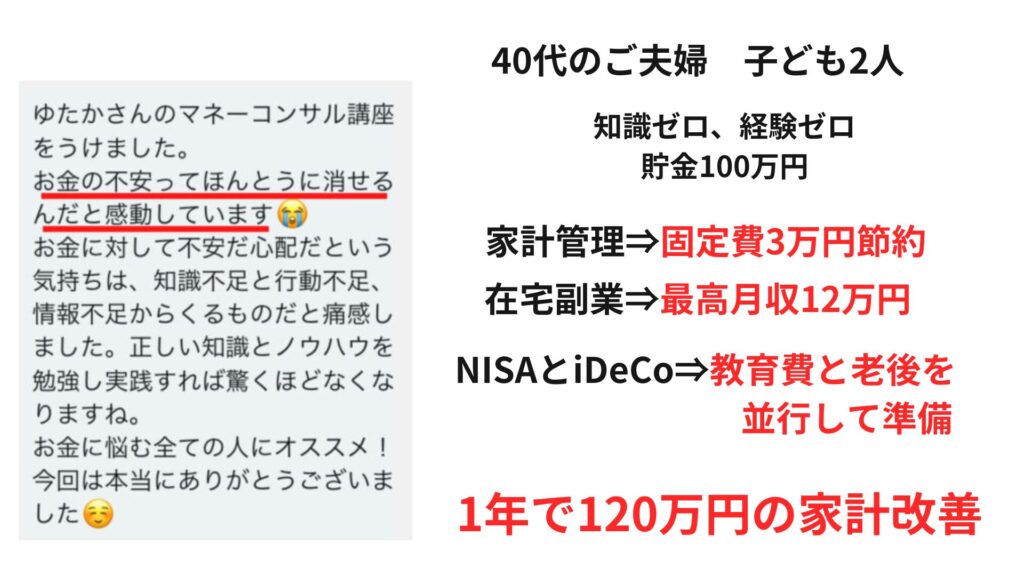

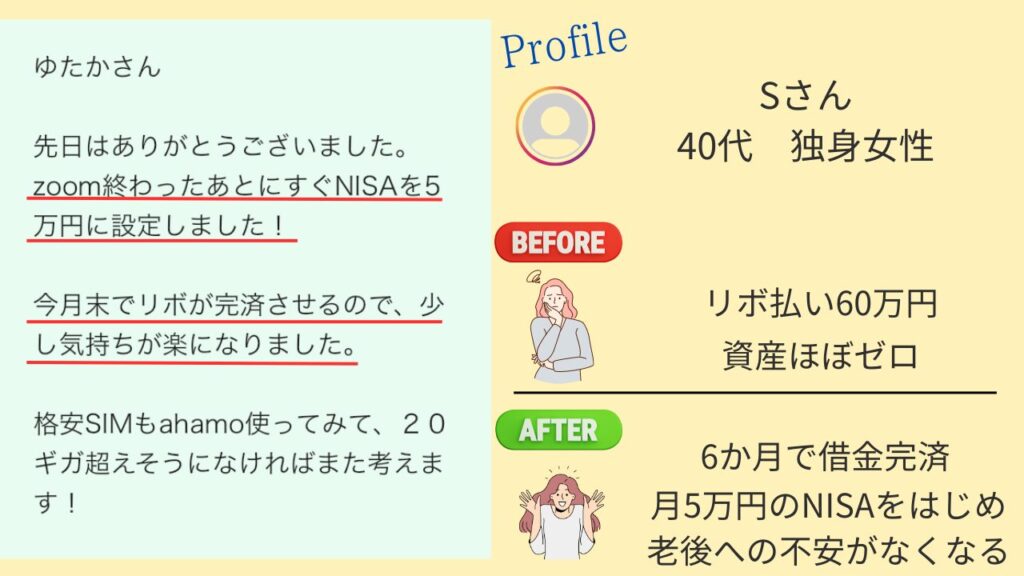

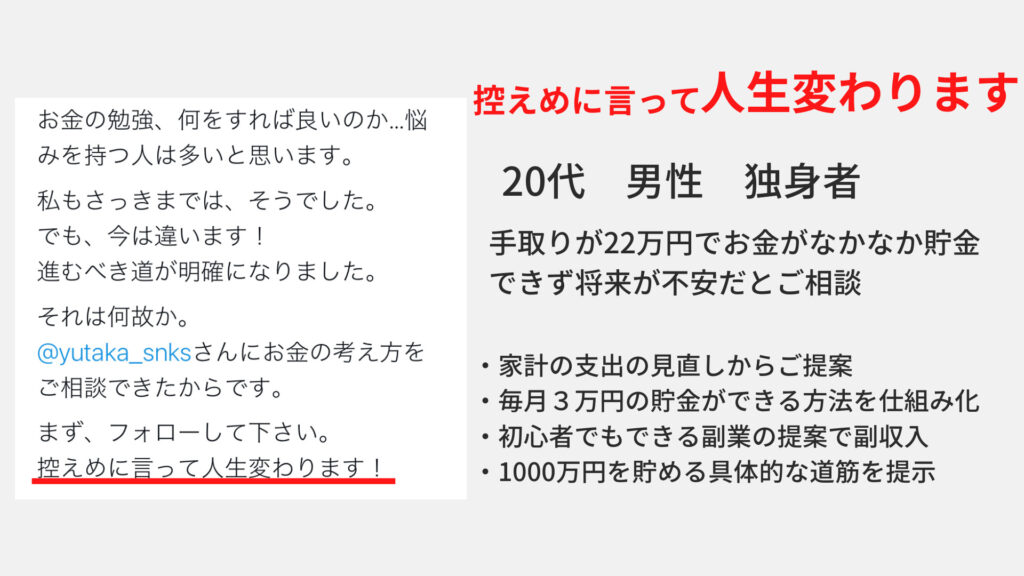

毎月たくさんの人から資産形成サポートのご依頼いただき1か月程度お待ちしていただいている状態です。

なぜ、こんなにも結果が出るのか?

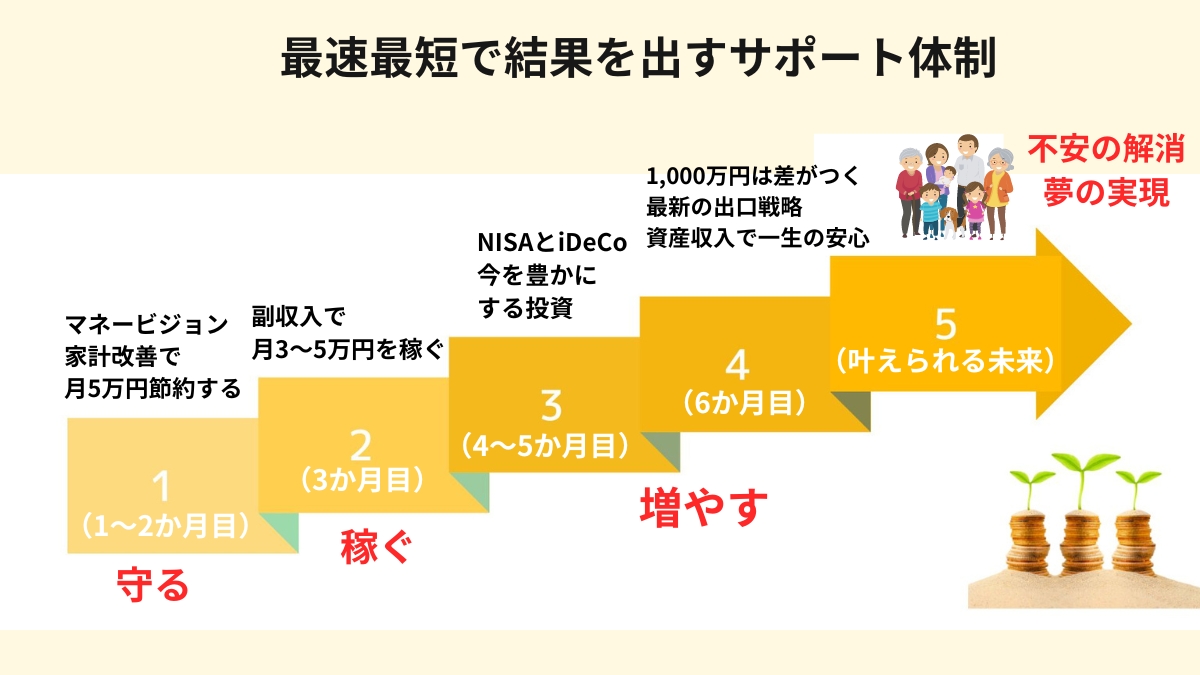

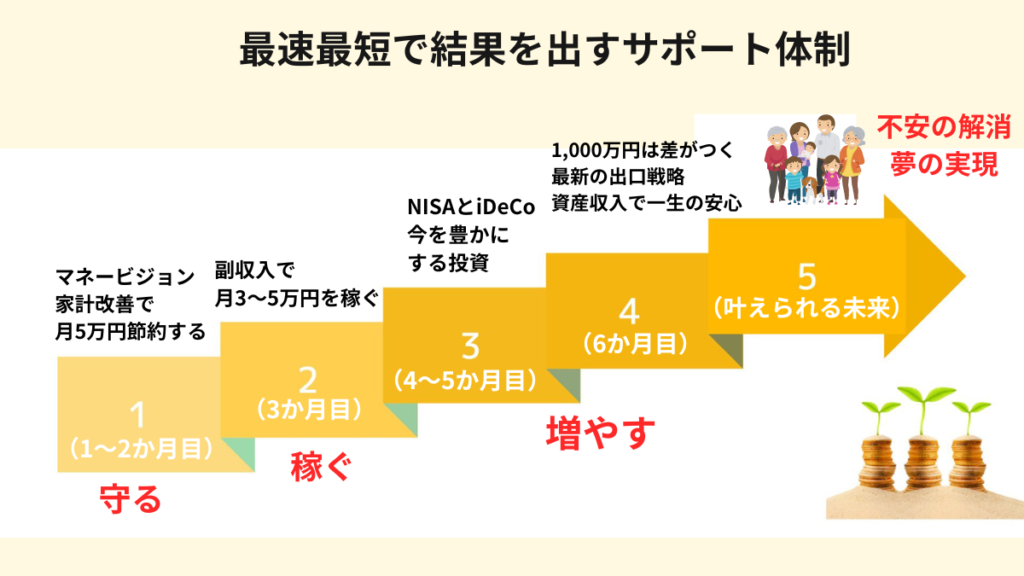

再現性100%のロードマップがあるから

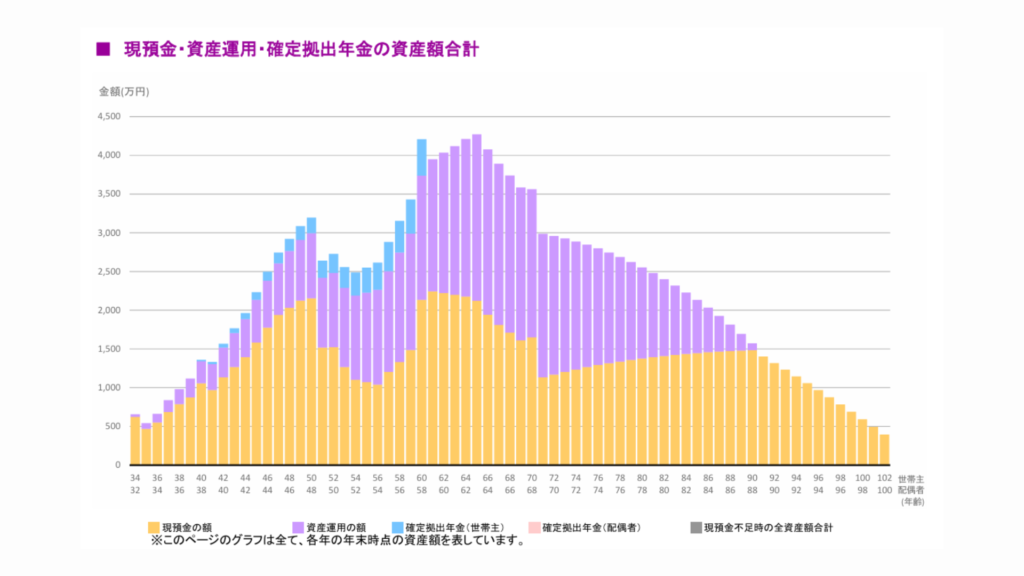

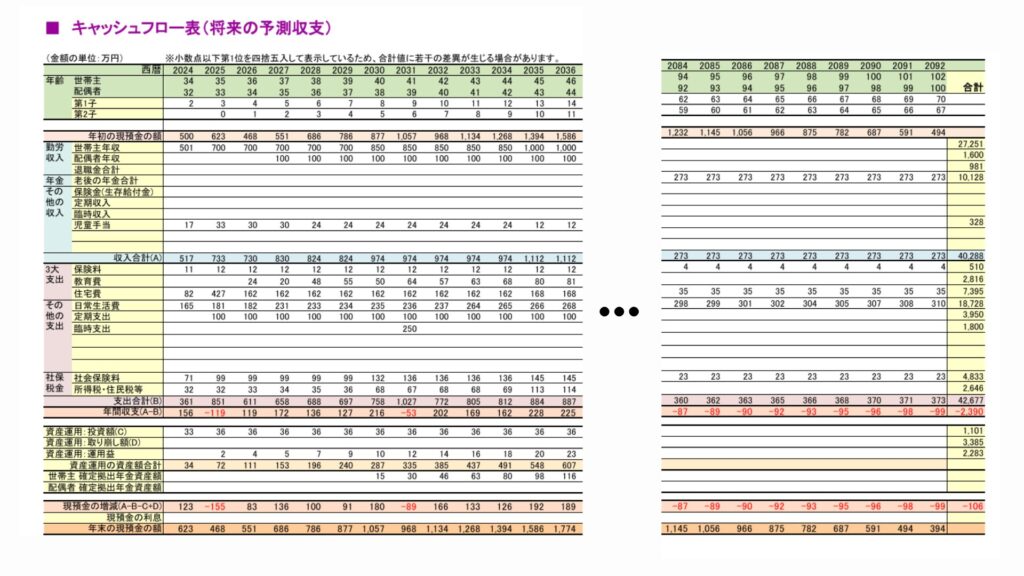

- ライフプランでお金を見える化

- 守る⇒稼ぐ⇒増やす

資産形成の第一歩目はお金を見える化することです。

将来や老後への漠然とした不安の正体は「これからいくらお金がかかるか」「自分が何歳まで生きるか」この2つが分からないことです。

つまり、自分が100歳まで生きてもお金が尽きないライフプランを作ることができれば、一気に不安は解消します。

ライフプランは人生の道しるべです。漠然としたお金の不安がある人は地図を持たずに海を航海することと同じです。不安は当たり前だし、下手したら遭難します。人生において遭難は破産を意味します。地図があるから計画通りに目的地に着くことができるんです。

- お金を見える化することで安心できる

- 今すべきことが明確になる

- 大きな出費に計画的に備えられる

ライフプランを作ることで”漠然”としていることが全て”具体化”されます。

- お金が足りるか”漠然”と不安⇒”具体的”に資産が尽きないプランがわかる

- ”漠然”とした老後の不安⇒老後資金が準備できる”具体的”な方法がわかる

- 教育費が貯められるか”漠然”と不安⇒”具体的”にいつまでにいくらかかるか、またその準備方法がわかる

- NISAしてるけど正しくできているか”漠然”とした不安⇒老後までにいくらNISAしなければいけないか”具体的”な金額が分かる

- なにからどう手をつければいいか”漠然”としている⇒”具体的”にやるべきことがわかる

ライフプランを作る最大のメリットは自分のすべきことが明確になることです。

- 生活費はいくらが適切なのか?

- いくらNISAしなきゃいけないか?

- iDeCoもやったほうがいいか?

- 何歳まで働けばいいのか?

- 保険はいつの時期にいくら必要なのか?

- 教育費のために何をしなきゃいけないか

こんな悩みがぜ~んぶ解決しちゃいます。

これからかかってくる大きな出費(教育費、老後、リフォーム、介護費、子の結婚資金)にも計画的に備えられるので、突然の出費に悩まされることもなくなります。

ライフプランさえ作れてしまえばあとは「確実なこと」と「すぐに効果のあること」から順番にやっていくだけです。

資産形成は正しい手順が大事!

- 守る

- 家計管理、支出改善、節税

- 稼ぐ

- キャリアアップ、副業

- 増やす

- NISA、iDeCo、高配当株、出口戦略

まず取り組むべきは「お金を守る」こと。節約や節税になります。

たとえば月に5万円節約や節税できれば

- 来月には「すぐに」5万円が今よりも財布に貯まる

- 来月には「必ず」5万円が今よりも財布に貯まる

稼ぐ力も同じで月に5万円副業で稼ぐことができると

- 来月には「すぐに」5万円が今よりも財布に貯まる

- 来月には「必ず」5万円が今よりも財布に貯まる

まずは家計管理や支出改善と安定した収入を作ることで投資(NISAやiDeCo)に投資できるお金を増やすのがポイント。

投資できるお金が多ければ多いほど資産運用でお金は増える!

たとえば次の2つのシミュレーションで考えてみます。

- 月1万円 年利5% 30年間運用

- 月3万円 年利5% 30年間運用

たった月2万円の違いが30年後には1700万円もの違いを生みます!

僕のサポートは、家計改善と収入アップで投資できるお金を増やしリスクの低い運用方法で確実に増やしていくスタイルです。

- よくわからないままNISAしている

- そもそも毎月の収支が安定していない

- 借金があるのにリスクのある投資をしている

- いつまでもS&P500か全世界株式で悩んでいる

- 収入を本業と残業代だけに頼っている

- 本業を失うと収入がなくなってしまう

- 資産形成してるけどお金の不安がなくならない

資産形成において「なにから手をつけるか」の優先順位はめちゃめちゃ大切。

そしてこの優先順位はそれぞれの家計で異なってきます。

家族構成や年齢、年収、貯蓄状況、家計の収支、資産総額や負債、これからのライフイベントやライフスタイル、理想とする人生設計やライフプランなどさまざまな状況から総合的に判断していかなければならない。

その道しるべになるのがライフプランです。

優先順位をつけることなく手当たり次第にやっていては効率が悪いし、最悪の場合はお金を減らしてしまうことだってあるのが資産形成の怖いところです。

お金の知識一つで5,000万円も手取りは変わる?!

この世の中は残酷です。

お金の知識があるかないかで手取りが数千万円単位で変わってしまうからです。

住宅や教育費、老後費用のように金額が大きくなるイベントについてはその差がめちゃくちゃ大きくなります。

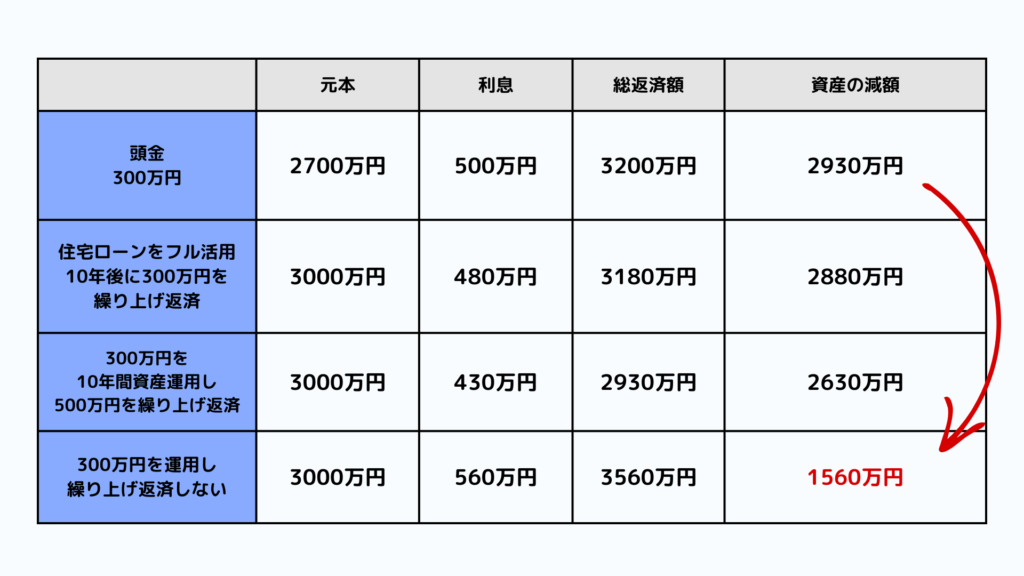

例えば住宅を買うシチュエーションを考えてみます。

あなたは住宅を買う時に頭金を入れますか?入れませんか?

頭金を入れるか、入れないか。この決断一つでなんと1400万円以上も手取りが変わってしまうことがあるんです。

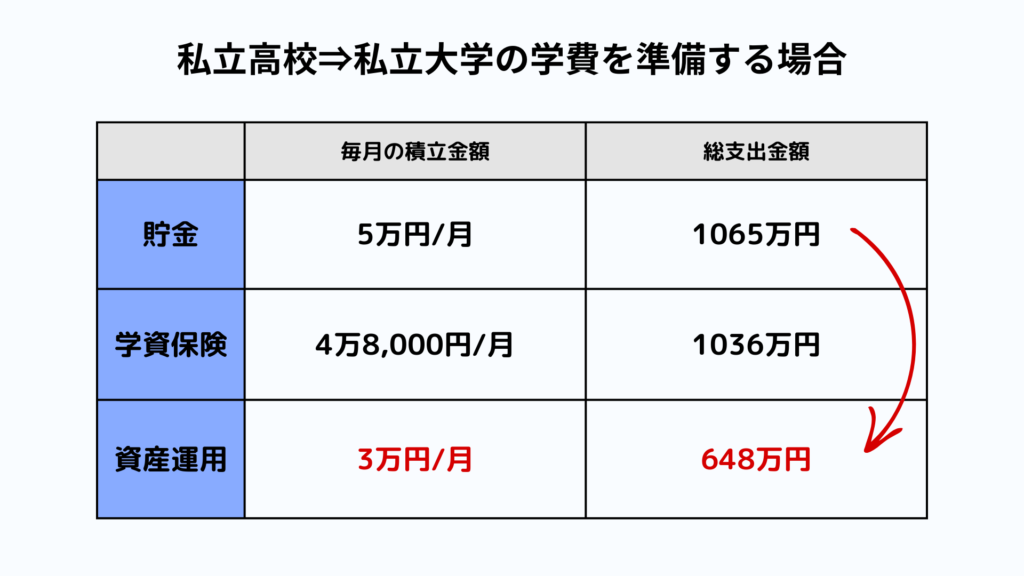

教育費も同じです

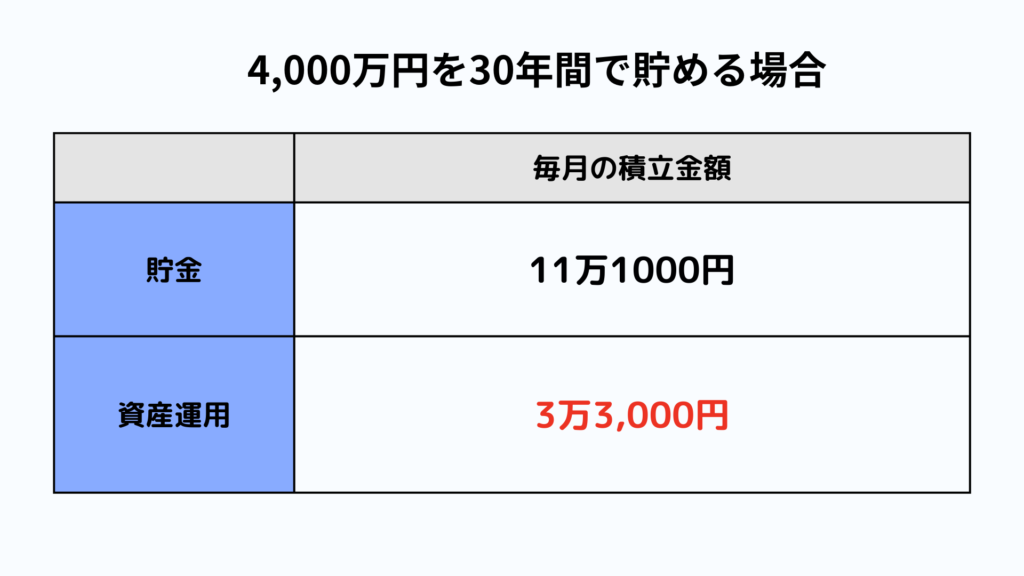

老後についても4,000万円をどう準備するかで毎月のつみたて額が大きく変わります。

さらに贈与や相続、節税、補助金、助成金の知識など語りつくせばキリがありません。

お金の知識があるかないかで手取りが5,000万円も変わるってホントにあることなんです。

90%以上の人が間違えてる資産形成の本質

資産形成と聞いてなにを思い浮かべますでしょうか?

多くの人がNISAのような投資(資産運用)を思い浮かべるかもしれません。

確かにNISAのような投資は資産形成において大切であることは事実です。

しかし、投資にはリスクがつきものだということを多くの人は理解していないんです。

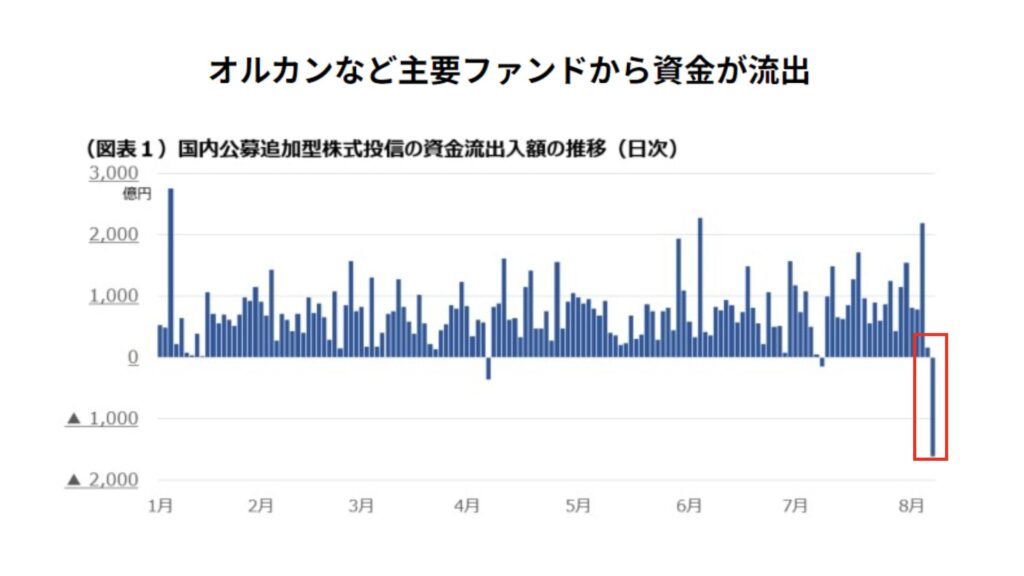

これは2024年8月に株価が暴落したときNISAの商品がどれだけ売られた(狼狽売り)かを示したグラフです。1,600億円ものお金がNISAから流出したことがわかります。

つまり何が言いたいかというと、今まで投資をしたことのない初心者の方が「NISAしなきゃ損」みたいな情報に煽られて始めたけど、知識も経験もないから株価の暴落でお金を大きく減らしてしまったということです。

NISAが流行るのは良いことですが、NISAは資産形成の万能薬ではないし本質的ではないと知っておきましょう。

なぜなら『NISA=投資=リスクがある』からです。

資産形成の本質は

①確実にできる

②コントロールできる

この2つになります。

例えば、住宅ローンについての知識、教育費と老後費の正しい備え方、節税の知識、正しい家計管理法と支出改善、収入を上げる方法などがあります。

こういう正しい資産形成の知識をつけるだけで手取りが数千万円も変わる。しかもリスクなく確実にお金を増やすことができるので、まさに資産形成の本質なんです。

そこで今回ぼくが提案させていただくのが

⇩

お金の不安を安心に変える資産形成サポート

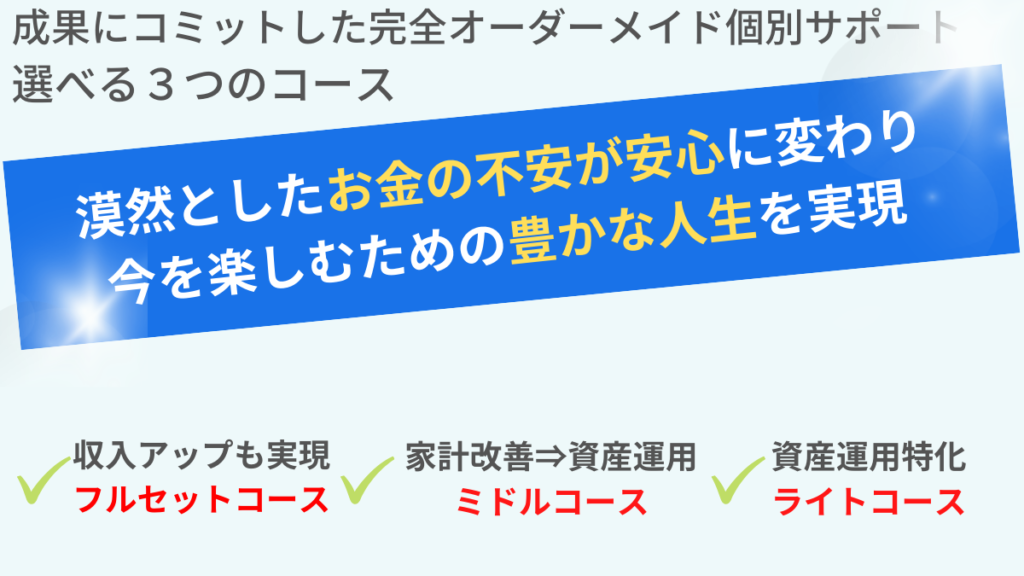

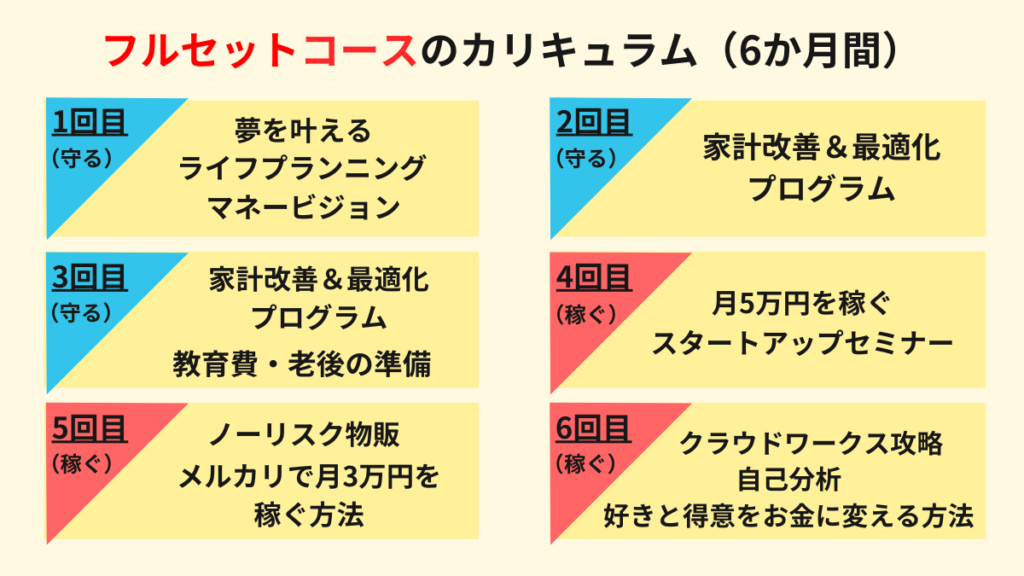

資産形成のサポートには3つのコースがあります。

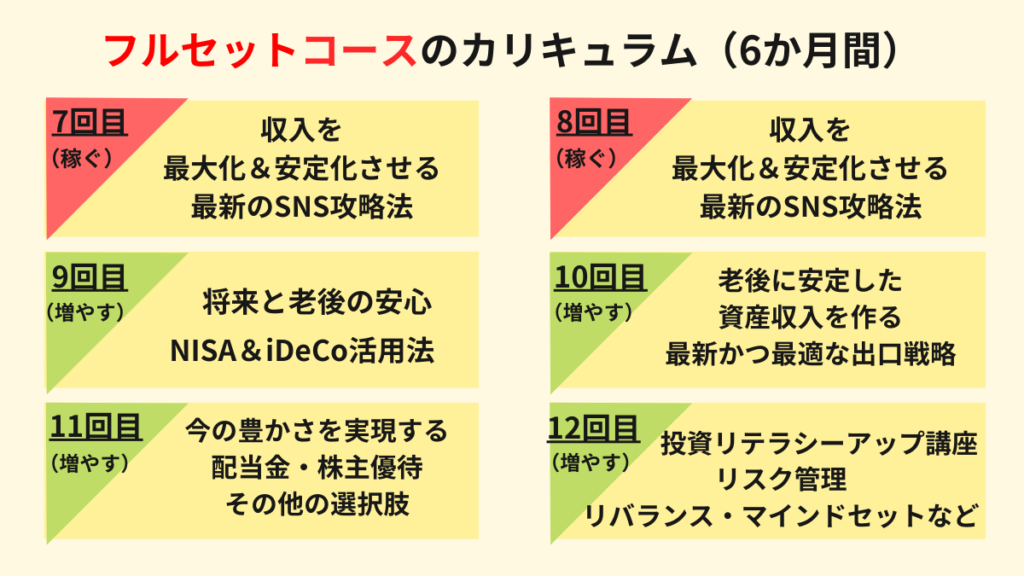

- フルセットコース

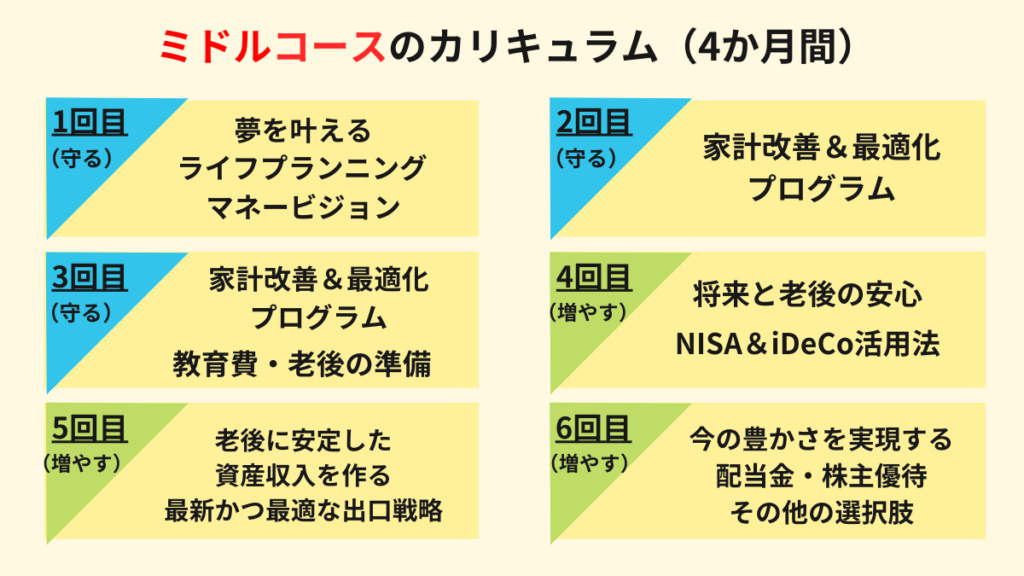

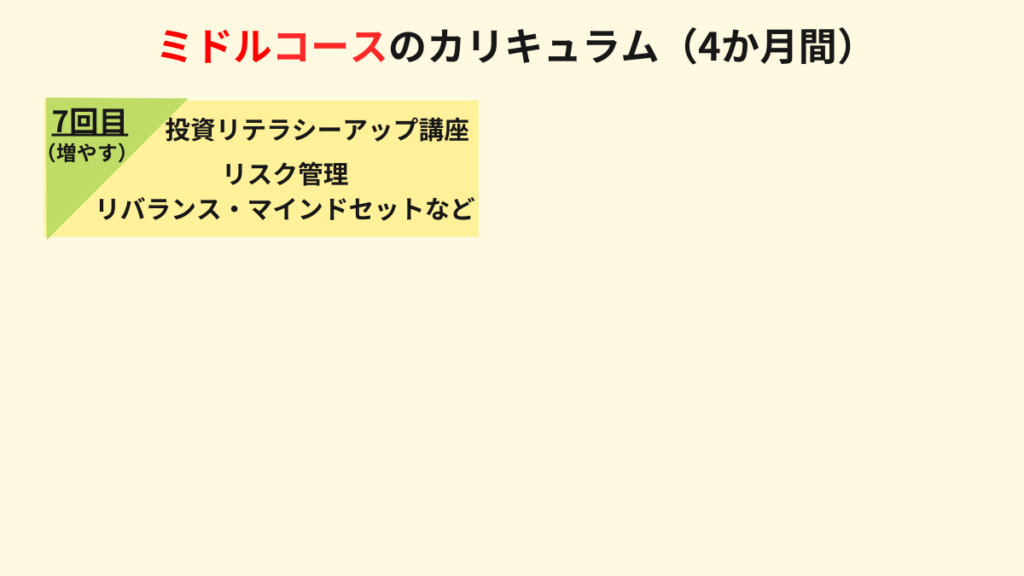

- ミドルコース

- ライトコース

- 基本的なカリキュラム

- ZOOMオンライン個別サポート:90分×12回

- サポート期間中のZOOM追加サポート無制限

- サポート期間後もLINEでの個別相談(質問など)対応

【例】

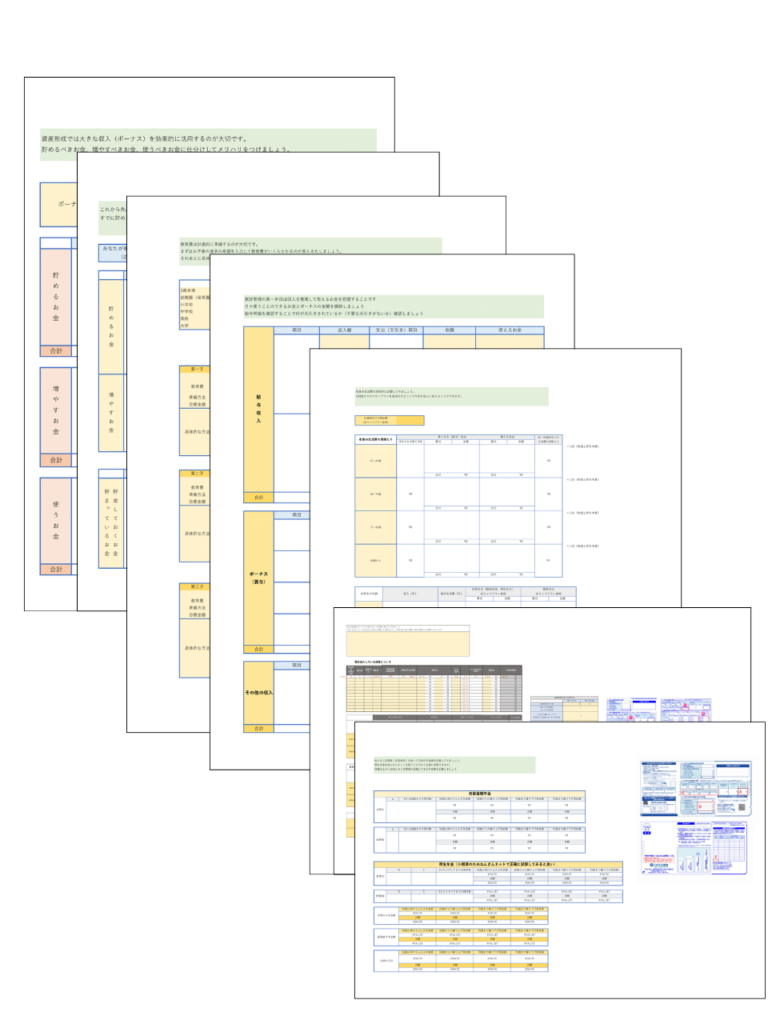

- 一目で分かるやりくりシート

- ⇒家計簿をつけずに家計をやりくりできるようになる

- 支出の出所まるわかりシート

- ⇒「何につかってるかわからない」がなくなる魔法のシート

- セルフねんきん計算シート

- ⇒将来もらえる年金、遺族年金など大切な年金額を自分で計算できるようになるシート

- 家計状況チェックシート

- ⇒自動計算で毎年の収支がらくらく管理

- 老後資金まるわかりシート

- ⇒老後に必要なお金がわかり漠然とした不安がなくなるシート

※その他、教育費への備えバッチリシートや民間保険攻略シートなどを用意しています。必要なお客様と必要なワークをすることで、お金に強く詳しくなり一生使える知識を身につけることができます。

僕と一緒に進めていきますので全くの初心者のかたでも大丈夫です!

収入アップも実現していきたい人におススメのフルサービスサポートです。

- 基本的なカリキュラム

- ZOOMオンライン個別サポート:90分×7回

- サポート期間中のZOOM追加サポート無制限

- サポート期間後もLINEでの個別相談(質問など)対応

【例】

- 一目で分かるやりくりシート

- ⇒家計簿をつけずに家計をやりくりできるようになる

- 支出の出所まるわかりシート

- ⇒「何につかってるかわからない」がなくなる魔法のシート

- セルフねんきん計算シート

- ⇒将来もらえる年金、遺族年金など大切な年金額を自分で計算できるようになるシート

- 家計状況チェックシート

- ⇒自動計算で毎年の収支がらくらく管理

- 老後資金まるわかりシート

- ⇒老後に必要なお金がわかり漠然とした不安がなくなるシート

※その他、教育費への備えバッチリシートや民間保険攻略シートなどを用意しています。必要なお客様と必要なワークをすることで、お金に強く詳しくなり一生使える知識を身につけることができます。

僕と一緒に進めていきますので全くの初心者のかたでも大丈夫です!

副業ができない、収入には満足している。そんな人におススメ。家計改善から資産運用で将来への不安がなくなるスペシャルなコースです。

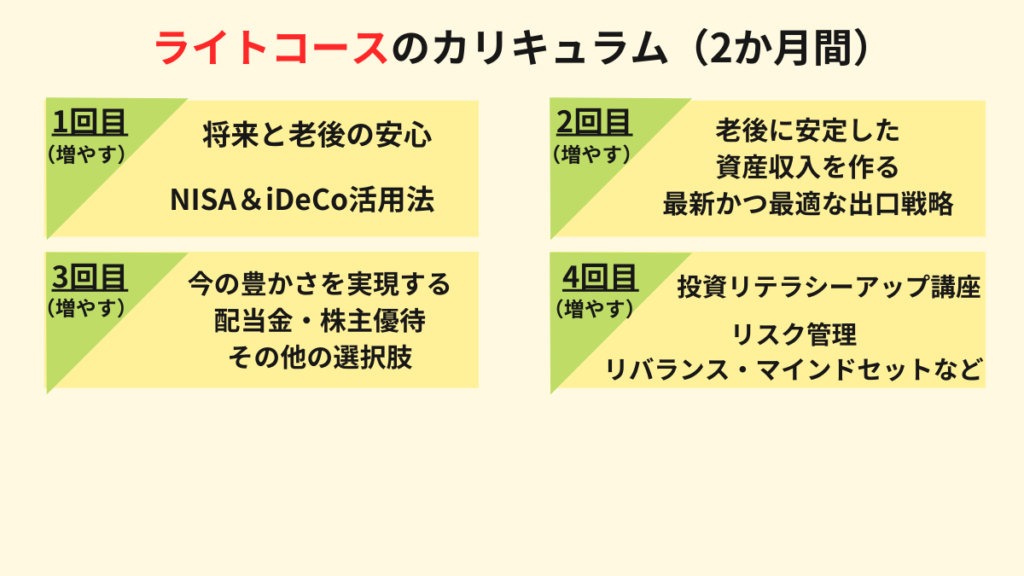

- 基本的なカリキュラム

- ZOOMオンライン個別サポート:90分×4回

- サポート期間中のZOOM追加サポート無制限

- サポート期間後もLINEでの個別相談(質問など)対応

資産運用に特化してやりたい方におススメです。

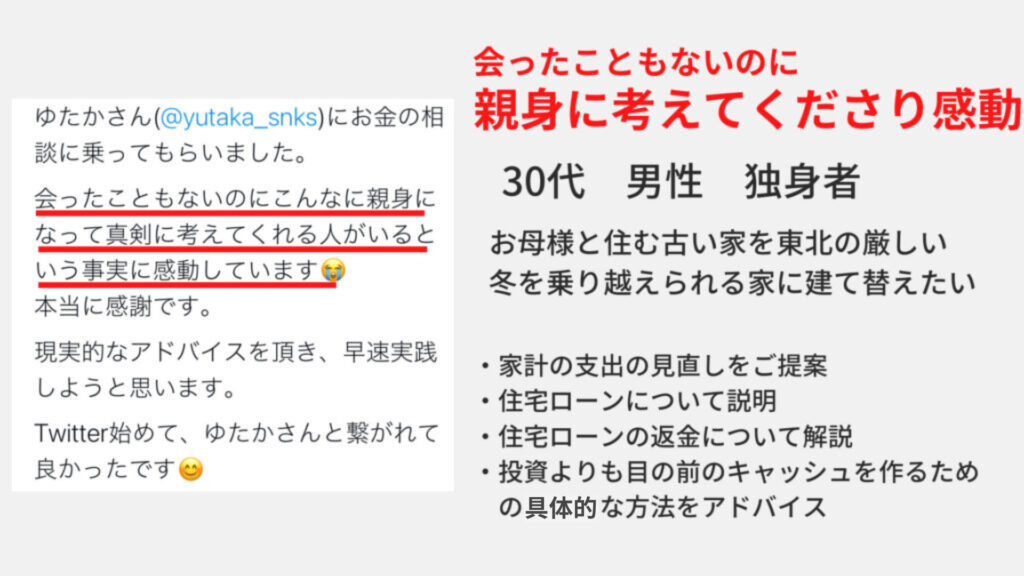

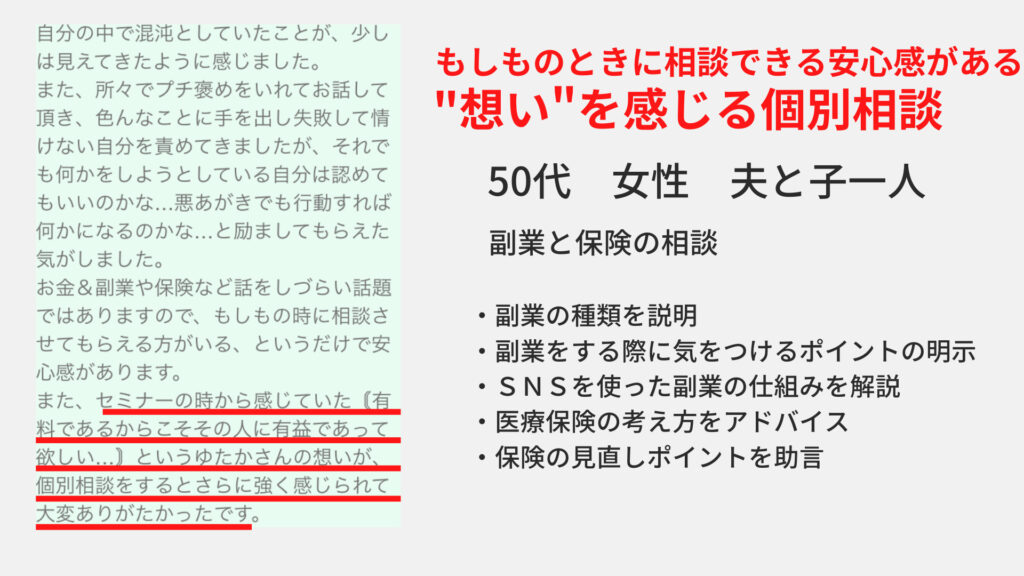

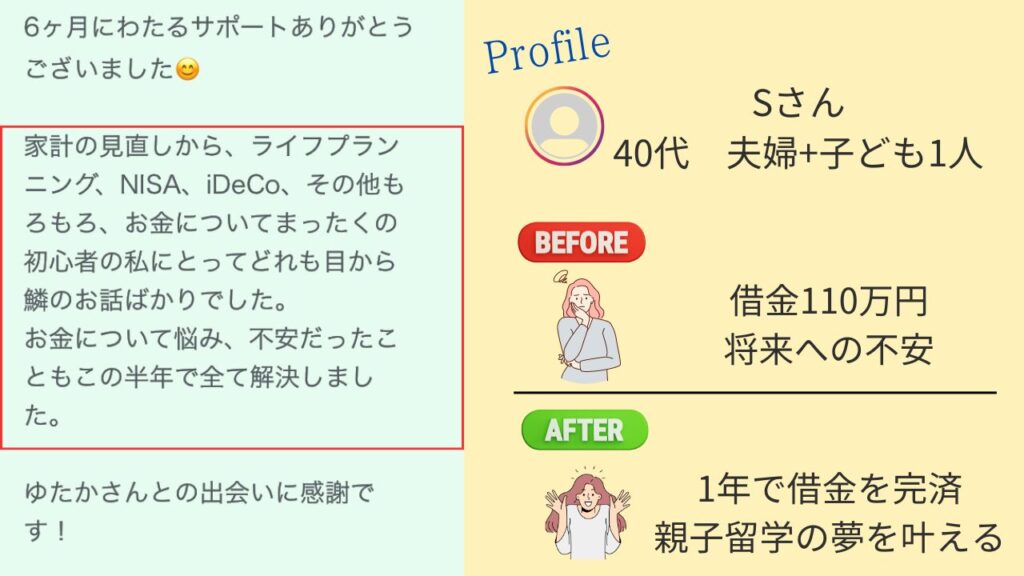

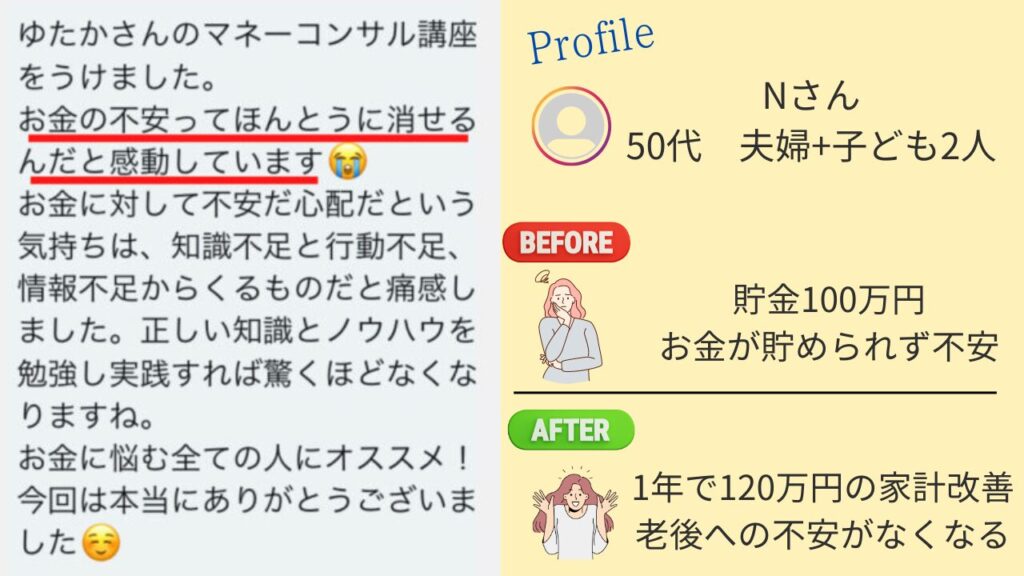

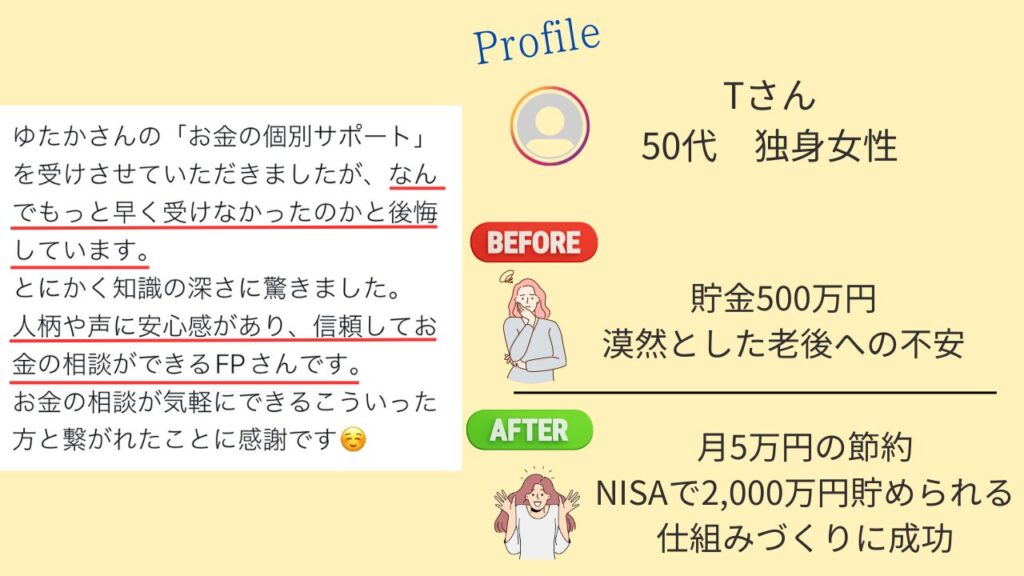

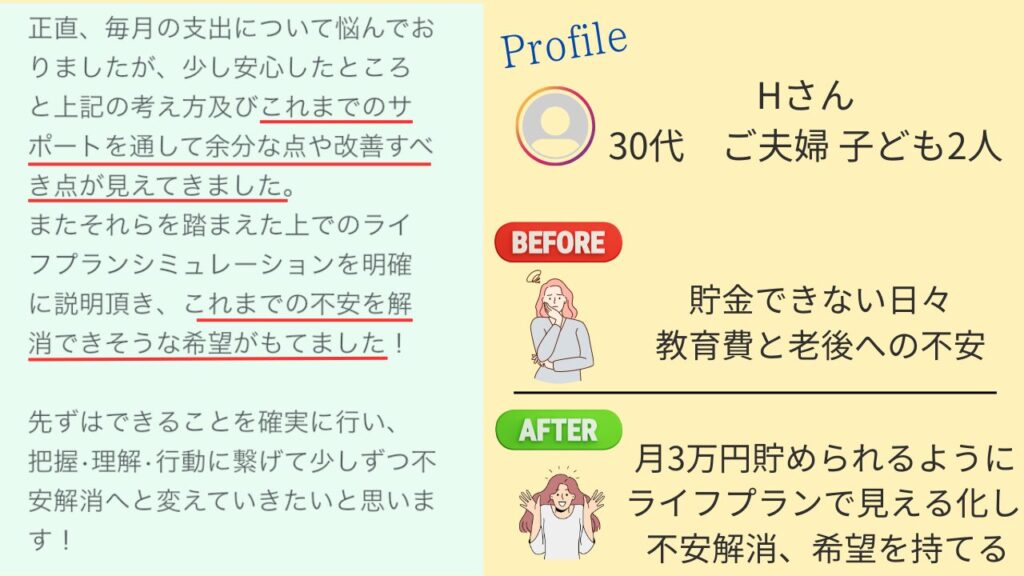

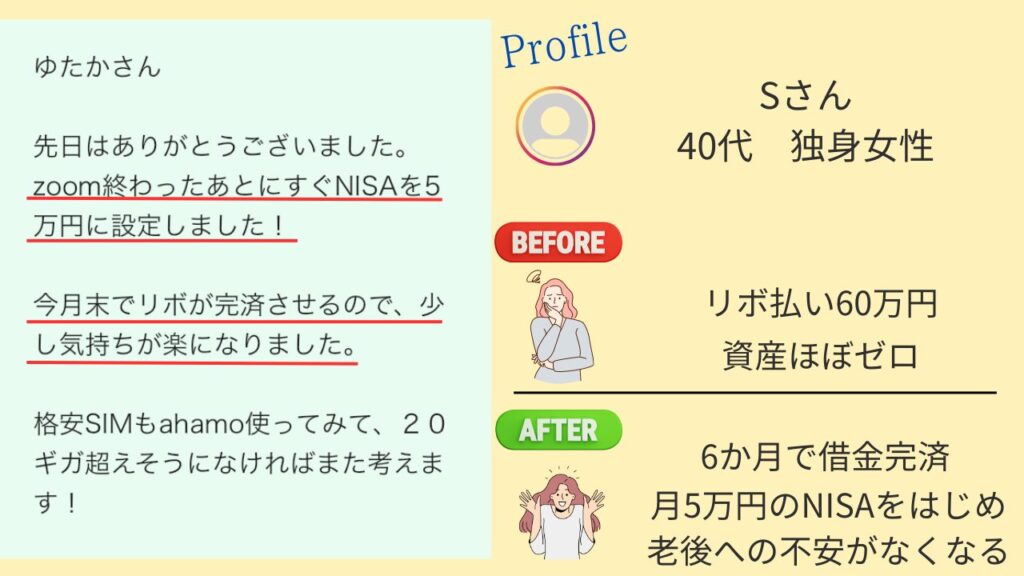

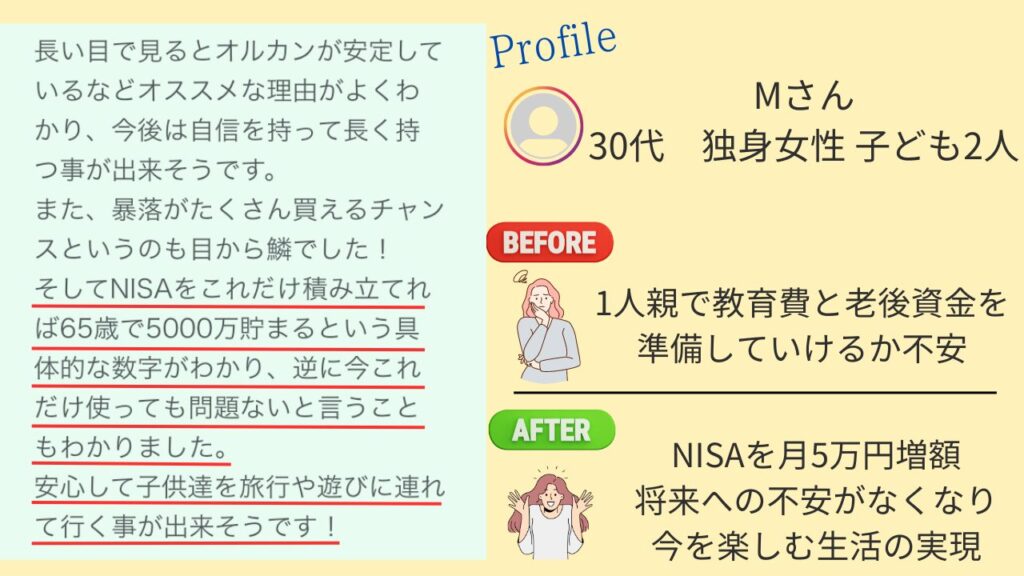

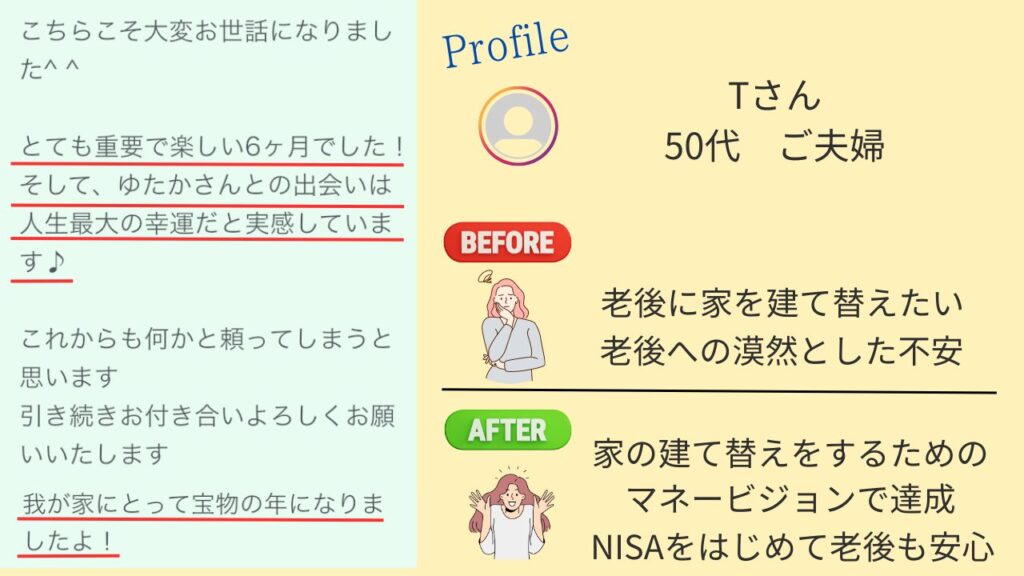

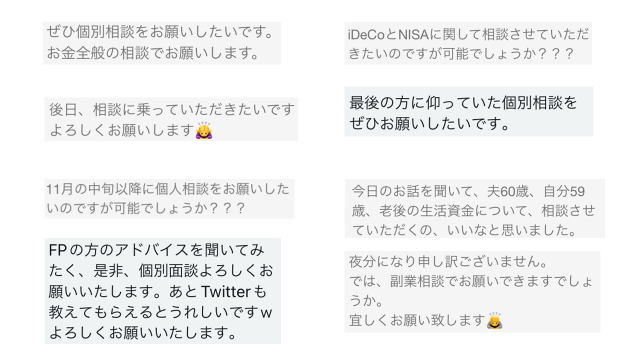

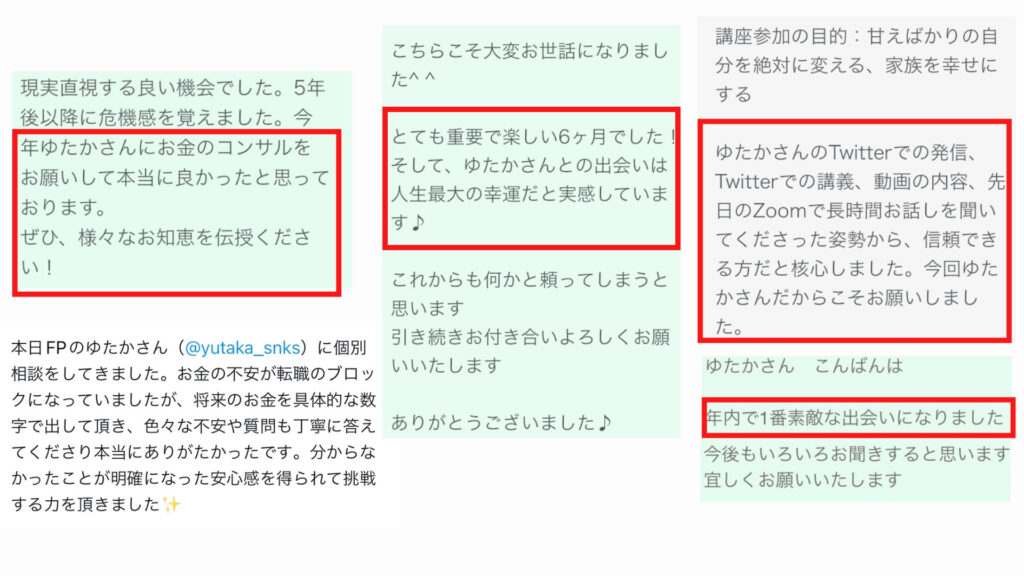

※お金の相談につきプライバシー保護のため名前や写真等はふせております

資産形成サポート募集要項

各コースともに本日より限定5名様のみ募集

※定員に達しだい募集を終了します。次回の募集は未定。

3日間限定でサポート保証付き

①サポート終了後もLINE相談無制限

②サポート終了後もライフプラン書き換え無制限

③サポート期間中のZOOM追加サポート無制限

④講義資料プレゼント

⑤カリキュラム終了まで無料延長保証

こちらのサポート保証を3日以内にサポートをご希望された方に無料でお付けいたします。

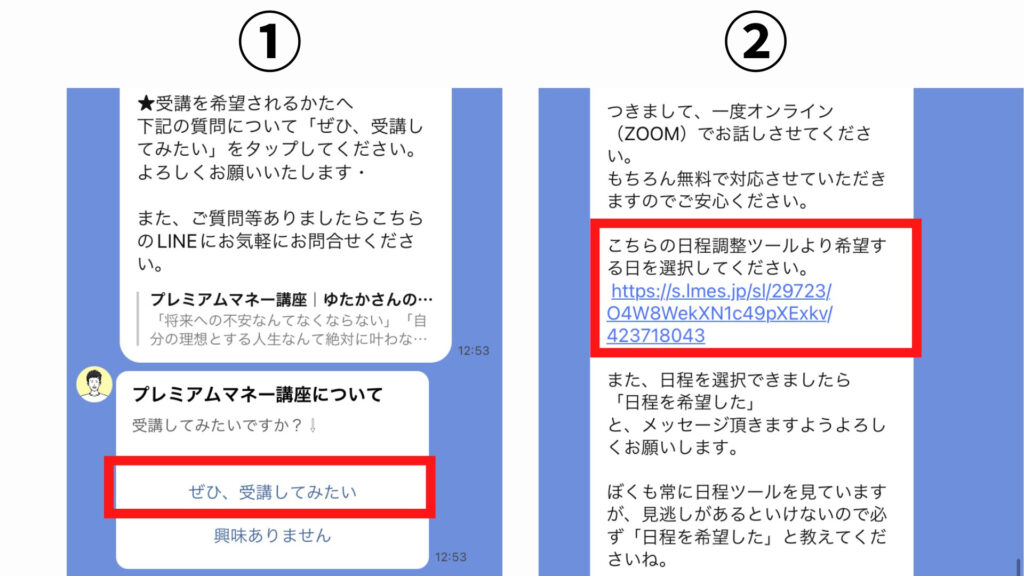

申込方法

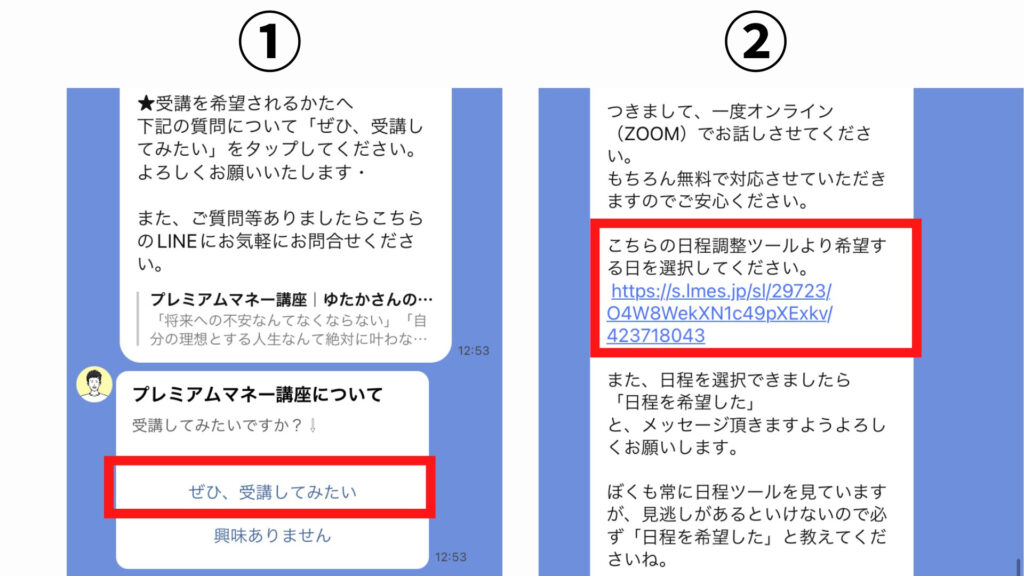

①メッセージに届いている「ぜひ、受講したい」をタップ

②配信されるメッセージ内の日程調整ツールより無料相談の日程を希望する

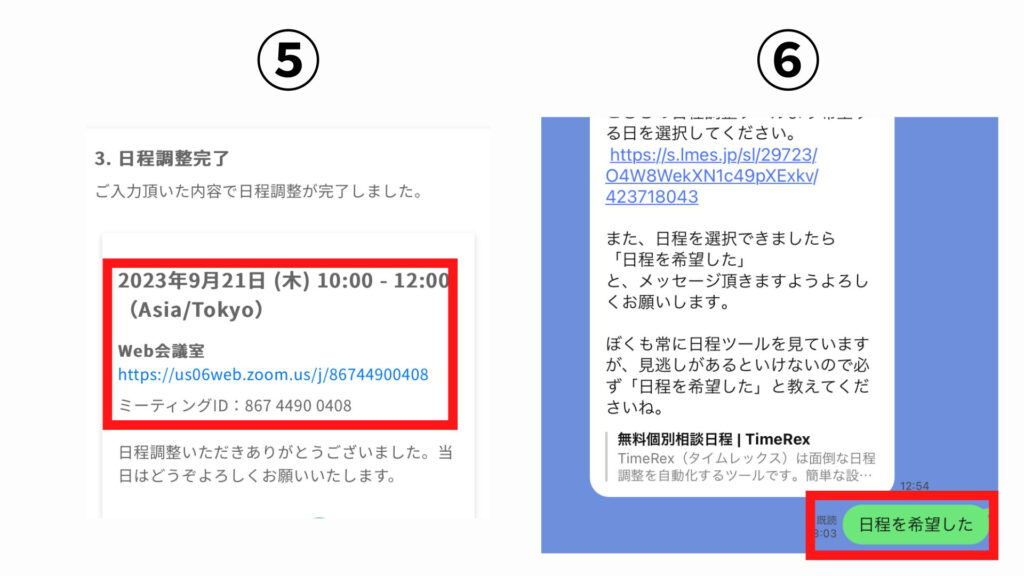

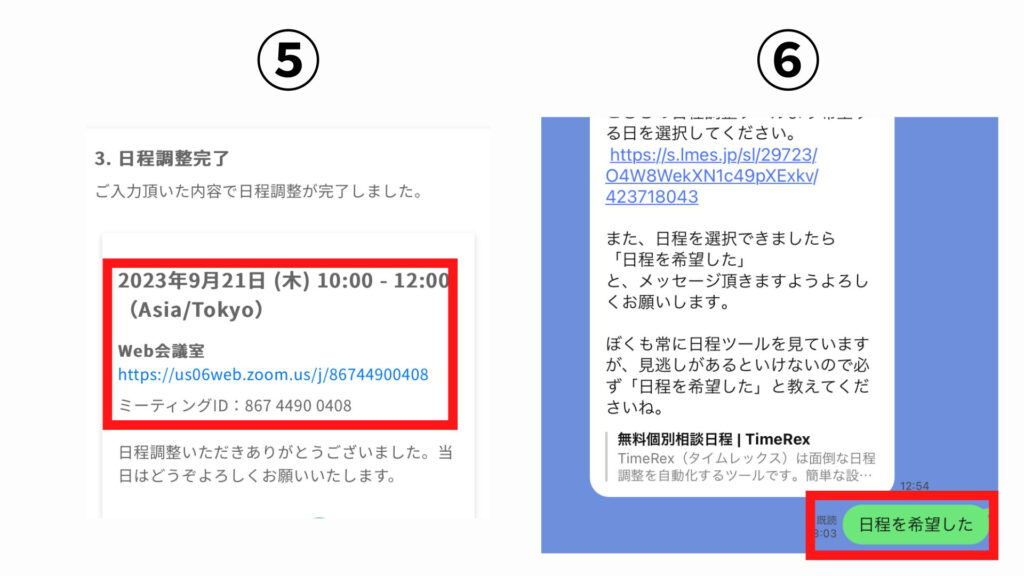

③希望日を選択する

④名前とメールアドレスを入力して日程調整を完了する

⑤メールアドレス宛に送信されたZOOMリンクより無料相談に参加する

⑥日程調整ができたら「日程を希望した」とLINEでメッセージ送信する

※まずは無料相談で現状をヒアリングさせていただき、僕のサポートで改善できること、どんな人生が叶えられるかを詳しくお伝えさせていただき、お客様にご納得いただいてから受講を決めていただきます。

下記のボタンよりLINEに飛ぶことができます⇩

\安心のサポート保証付き、5名様のみ限定募集/

ぼくの想いを聞いてください

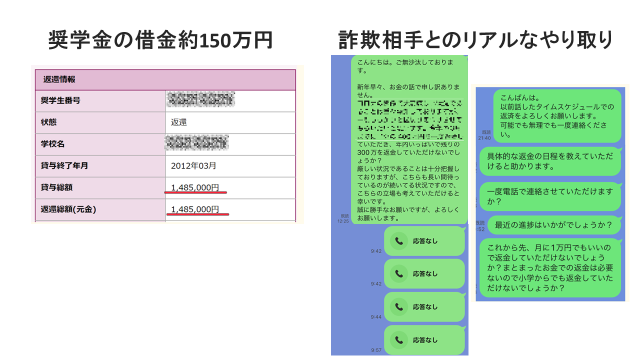

新卒23歳で借金400万円を背負いウツ病になりかけていたのが10年前の僕です。

貧乏一家に生まれ、借金400万円を背負い、お金の不安や苦しみや不安は誰よりも分かっています。

そんな僕の人生を大きく変えるきっかけになったのが資産形成です。

27歳で長女が生まれた時「この子の笑顔を守るためにここから人生変えてやる」と、覚悟を決め今日の今日までがむしゃらにやってきました。

ファイナンシャルプランナーや投資診断士の資格をとり、1円もムダにしないために家計管理を徹底し、苦手だった税金や社会保障も勉強し、副業にも挑戦。

一つ一つは小さいことかもしれないけど、それをコツコツ10年積み上げ、今では「幸せ」と自信をもって言える人生を叶えることができました。

そして両親を旅行に連れて行くという一つの夢も叶えることができ、今では毎年1回は必ず旅行に招待し親孝行ができています。

いつも両親を旅行に連れて行くときは「次はない」と思っています。

年齢も年齢だし、必ず次もいける保証はありません。

だからいつも値段を惜しまず、親が「行きたい」というところに招待するようにしています。

いまやりたい、今だからできることをやらずに後悔だけはしたくないんです。

その想いは自分だけにとどまらず、自分の経験や知識をたくさんの人に届けることで、僕と同じようにお金に悩み苦しんだり、将来や老後に対して不安がある人の力になりたいと思い、保険や特定の金融商品を販売せずにお客様の資産を増やすことだけに集中した提案をする独立型のファイナンシャルプランナーを目指すことにしました。

新たなチャレンジ

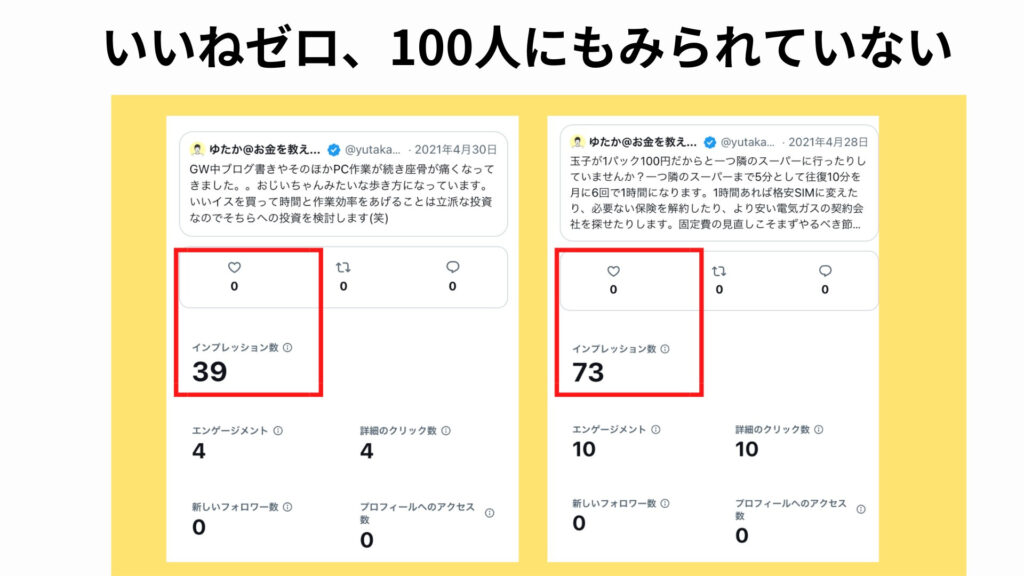

ぼくは3年前からX(旧twitter)で発信活動をはじめました

それは、ぼくと同じようにお金に悩み、苦しんでいる人に正しい資産形成の知識を広めることで、いつどんな状況からでも資産形成は遅くない、お金は貯めていけるということを伝えるためです。

最初はぜんぜん上手くいかず、ぼくの声なんて砂漠の真ん中で叫んでいるようなものでした。

何度もやめようと思ったけど、ぼくと同じように悩み苦しんでいる人に絶対に声を届けるんだと、その想いだけで3年間続けた結果、今ではフォロワーさま4万人を超え、たくさんの人にぼくの声(ポスト)が届くようになりました。

そして、多くの方の資産形成をサポートさせていただけるようになりました。

その数はオンラインだけで500人を超えており、毎月予約がいっぱいの状態が続いています。

500人以上のお客さまをサポートさせていただきクレームが一つもなかったことが僕の誇りです。

お客さまのサポートをさせていただく中、お金で悩み苦しんでいる人、将来や老後に不安がある人は本当に多いと実感しています。

- たった一人でもいいから多くの人の力になりたい。

- 将来や老後への不安を安心に変えてあげたい

- お金が理由であきらめている夢や目標を叶えてあげたい。

そう想い、今でも毎日発信活動をしています。

一人で抱える必要はありません。

一緒にお金の不安を安心に変えてワクワク楽しめる人生を叶えていきましょう!

資産形成のサポート申込方法

①メッセージに届いている「ぜひ、受講したい」をタップ

②配信されるメッセージ内の日程調整ツールより無料相談の日程を希望する

③希望日を選択する

④名前とメールアドレスを入力して日程調整を完了する

⑤メールアドレス宛に送信されたZOOMリンクより無料相談に参加する

⑥日程調整ができたら「日程を希望した」とLINEでメッセージ送信する

※まずは無料相談で現状をヒアリングさせていただき、僕のサポートで改善できること、どんな人生が叶えられるかを詳しくお伝えさせていただき、お客様にご納得いただいてから受講を決めていただきます。

ご質問などありましたらLINEからお気軽にメッセージ下さい。

下記のボタンよりLINEに飛ぶことができます⇩

\安心のサポート保証付き、5名様のみ限定募集/