民間保険ってどのくらい必要なの?

保険の考え方が知りたい

保険に加入する根拠が知りたい

公的保険について詳しく知りたい

こんな疑問や悩みに答えます。

- 必要保障額を見積もる

- 公的保険を知る

- 会社の福利厚生を調べる

- その他の補助・補填を調べる

- 民間保険で補う

- 医療保険

- 高額療養費制度

- 傷病手当金

- 出産手当金

- 労災保険

- 休業補償給付

- 療養補償給付

- 遺族補償年金

- 疾病補償年金

- 年金保険

- 老齢年金

- 障害年金

- 遺族年金

- 貯蓄目的の保険

- 目的が明確でない保険

- 内容が複雑な保険

- 本当に必要な民間保険がわかる

- 実際のシミュレーションで学べる

- 加入してはいけない保険がわかる

この記事の筆者は「マネーライフプランナー」「投資診断士」「ファイナンシャルプランナー」の資格をもっています。人生100年時代を賢く生き抜くための知識をはじめ、投資や資産運用について幅広い知識をもっています。

多くの人が民間保険に加入しすぎで、保険料が家計を圧迫しています。

しかし、保険について学ぶ機会はほとんどなく自分にとってどれくらい保険に加入するのが最適なのか判断できない人も多いと思います。

この記事を読んでいただければ、保険に対する考え方や保険の見直し方法がわかるようになります。

保険を最適化できれば月々の節約にもつながり今よりも手元に多くのお金を残すことが可能になります。

ぜひ最後まで読んでいってください。

保険の考えかた

- 必要保障額を見積もる

- 公的保険を知る

- 会社の福利厚生を調べる

- その他の補助や補填を調べる

- 民間保険で補う

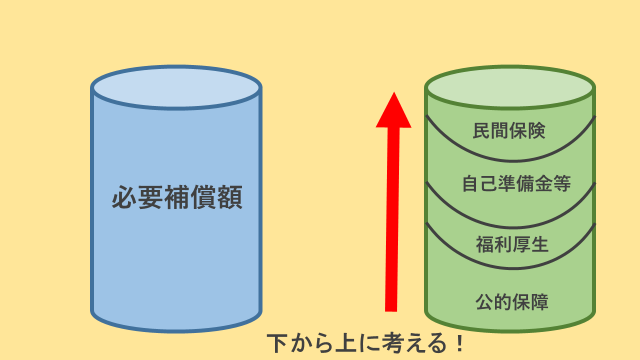

保険への加入はこの①~⑤の手順で判断します。

決して保険屋さんに「あなたに必要なのはこの保険です」と言われるのを鵜呑みにしてそのまま保険に加入するのだけは避けましょう。

大切なのは”もしも”が起きたときのことをリアルに想像しシミュレーションしておくことです。

もしも、世帯主が亡くなったら

もしも、病気で働けなくなったら

もしも、怪我で入院することになったら

”もしも”に対してシミュレーションしておき、必要な保障額を見積もっておき適切な保険で備えておくことで安心することができます。

必要な保障額の見積もりかた

今後の見込み支出総額-今後の見込み収益総額

死亡保障を考えるときは、これからかかるすべての支出からこれから得るすべての収益を引くことで必要保障額を見積もります。

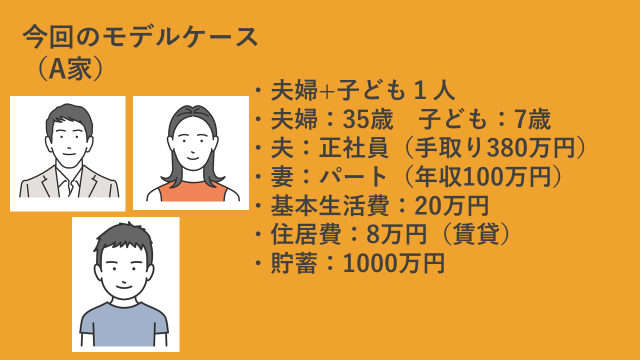

今回は世帯主が死亡してしまった例を考えていきます。

A家に必要な死亡保障額は「今後の見込み支出総額-今後の見込み収益総額」で求めることができます。

条件:今後50年間を想定

- 基本生活費:6000万円

- 計算式⇒基本生活費×50%×50年

- 生活費の子の加算:540万円

- 計算式⇒現在の生活費×15%×15年(大学卒業まで)

- 住居費用:3960万円

- 子が22歳以降は家賃6万円を想定

- 教育資金:1060万円

- 大学のみ私立を想定

- 予備費用:1500万円

- 余暇費や耐久品買い替え、車関連費用など

- 葬儀関連費用:200万円

合計:1億3260万円

- 公的年金収入:6120万円

- 遺族基礎・厚生年金、子の加算、中高齢寡婦加算、老齢基礎年金で計算

- 妻のパート収入:3000万円

- 60歳までの就労を想定

- 児童手当:96万円

- 貯蓄:1000万円

- 死亡退職金:500万円

合計:1億716万円

2640万円

※1億3260万円-1億716万円=2544万円

2544万円の保障を民間保険で補えばいいということになります。

2544万円ほどの保障でしたら、掛け捨てタイプ(定期保険)で探すとそれほど高くない保険料で加入することができます。

このように必要保証額を見積もることで必要以上の民間保険への加入を防ぐことができます。

妻がパートタイムで子どもがいても世帯主の死亡でそれほど多くの保障額は必要ないイメージができたのではないでしょうか?

世帯主だからといって5000万円、1億円とかなり高額の保障をつけられている方が多くいます。

もちろん高額な保障をつけていた方が安心ですが、それで毎月の保険料が家計を圧迫していては本末転倒です。

- なんとなくの保障額で加入している

- ⇒しっかりシミュレーションしましょう

- 必要ない保障まで加入している

- ⇒妻、子どもの死亡保障はほとんど必要ないかも

- 公的保険の存在を知らない

- ⇒日本の公的保険はかなり手厚いです

公的保険について

- 医療保険

- 高額療養費制度

- 傷病手当金

- 出産手当金

- 労災保険

- 休業補償給付

- 療養補償給付

- 遺族補償年金

- 疾病補償年金

- 年金保険

- 老齢年金

- 障害年金

- 遺族年金

日本の公的保険(社会保険)は5つあります。

医療保険、介護保険、労災保険、雇用保険、年金保険です。

その中でも、医療保険、労災保険、年金保険について詳しく理解しておくことで、必要な民間保険の見直しに役立ちます。

医療保険について

医療保険と言えば、病院の窓口で医療費の自己負担が一般的には3割になるのは有名ですが、そのほかにも医療保険にはさまざまな保障があります。

公的な医療保険の理解は民間の医療保険の見直しにつながります。

- 高額療養費制度

- 傷病手当金

- 出産手当金

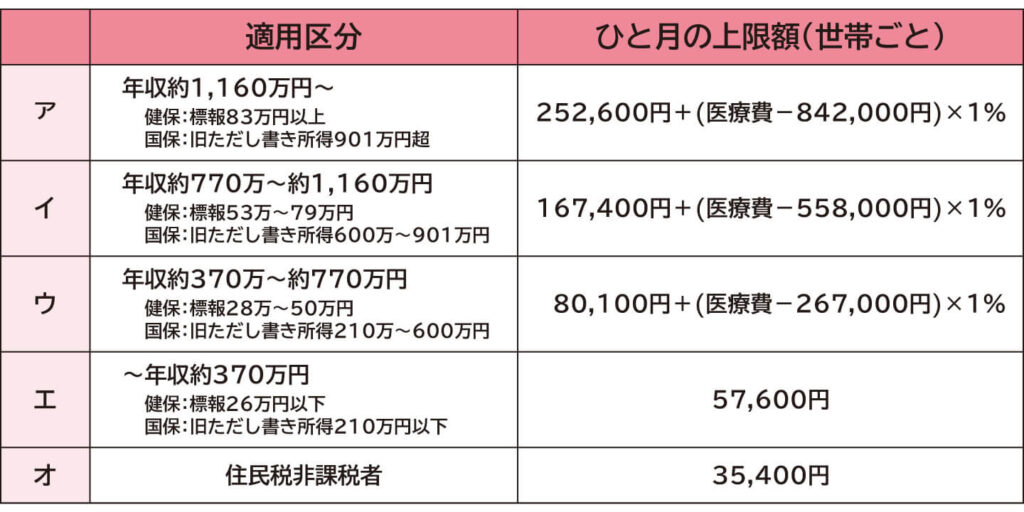

高額療養費制度によって月々支払う医療費の上限が決められています。

月々支払う医療費の上限は年収(標準報酬月額)によって区分分けされています。

平均的な年収のひとでは1か月あたり8~9万円ほど

年収が少し高めな人は17~18万円ほど

食事代や差額ベッド代は含まれない

月をまたぐ治療や入院は「1か月負担額×治療にかかった月数」

限度額適用認定証を掲示しないと窓口で一時的に全額負担になる

業務外の事由による病気やケガで働けなくなったときに、療養のため仕事を休んだ日から連続して3日間のあと、休業4日目以降の給与の支払いが無い日に支払われる

☆支給額

1日当たり日額の3分の2

年収500万円の場合⇒約9500円/日

※概算

☆支給期間

休業4日目から最長1年6か月間

出産のために会社を休んで給与が支給されない場合に支給される

☆支給額

1日当たり日額の3分の2

年収500万円の場合⇒約4200円/日

※概算

☆支給期間

出産前42日間+出産後56日間

出産手当金は民間の医療保険の見直しはもちろん、パート主婦が社会保険に加入する際のメリットにもなります。社会保険に加入しているパート主婦は出産の際に出産手当金を受給することができます。

労災保険について

労災保険は従業員(パート含む)を使用する全事業所が加入する制度で経営者や役員を除くすべての従業員が対象となり、保険料は全額事業主が負担します。

労災保険の理解は民間の医療保険や生命保険の見直しにつながります。

- 休業補償給付

- 業務上の負傷または疾病で休業し賃金が支払われなくなった場合、通算3日間の休業のあと、休業4日目から給付基礎日額の60%が給付される。

- 療養補償給付

- 業務上の負傷または疾病により、労災指定病院等で治療を受けた場合、治療費の全額が負担される(一部負担金無し)

- 遺族補償給付

- 労働者が死亡した場合、業務上災害では遺族補償年金、通勤災害では遺族年金が支給される

- 傷病保障給付

- 療養開始から1年6ヶ月を経過しても治癒せず、障害等級に該当する場合、業務上災害では傷病保障年金、通勤災害では傷病年金が支給される

年金保険について

- 老齢年金

- 原則65歳以降にうけとれる

- 障害年金

- 障害者になったときに受けとれる

- 遺族年金

- 亡くなったとき遺族に支給される

公的年金の正しい理解は民間の医療保険、生命保険、個人年金保険、収入保障保険などあらゆる民間保険の見直しにつながります。

年金保険については以下の記事で実際にもらえる金額のシミュレーション含め詳しく解説しています。

会社の福利厚生を調べる

自分の働く職場の福利厚生についても調べておきましょう。

勤め先によっては手厚い福利厚生があるところも多いです。

- 入院の際の見舞金

- 働けない期間の給与保証

- 死亡時の弔慰金

など

さらに健康保険組合によっては医療費を上限額まで負担してくれる場合があります。

会社員⇒付加給付金

公務員⇒一部負担払戻金

会社員であれば健康保険組合によって付加給付金制度がある場合があります。付加給付金制度がある場合、医療費の上限2.5万円/月までは健康保険組合が医療費をふたんしてくれます。つまり医療費の自己負担が2.5万円/月で済むことになります。

公務員であれば同じく一部負担金払戻制度によって医療費の自己負担の上限が2.5万円/月までになっています。

※必ずある場合ではないのでどちらも必ず勤め先で確認が必要

その他の補助・補填を調べる

- 預貯金

- パートナーや両親の補助

- 地方公共団体の補助金や負担金

など

公的保険や会社の福利厚生等でも補えない部分は預貯金や両親からのサポート、地方公共団体の補助や負担金で補います。

両親やパートナーからの補助については自分にもしものことがあった場合をリアルに想像しておくことが大切になります。両親はかけつけて身の回りの世話をしてくれるのか、金銭的な補助をしてもらえるのかなどです。

地方公共団体からの補助や負担金も調べると使えるものがあるかもしれません。インターネットで自分の住まいの給付金等を調べてみると良いでしょう。

民間保険で補う

民間の保険はあくまで補助的に入るのが目的です。

必要補償額の見積もりができたら公的保険について調べ、その他にも職場の福利厚生や預貯金、パートナーの収入など収入となるあらゆる要素を勘案したのち、それでも補えない部分を民間保険で補いましょう。

この考え方ができれば民間保険を必要以上に加入することがなくなります。

こんな保険はNG

- 貯蓄目的の保険

- 目的が明確でない保険

- 内容が複雑な保険

保険の基本は「ほとんど起こることはないけど、起こってしまうと致命的なコト」に備えるものです。

例えば、火事や世帯主の死傷、他人の死傷などです。

貯金などでカバーできるものは保険に入る必要はほとんどありません。

貯蓄目的の保険

貯蓄と保障は別に考えるのが基本です。

貯蓄型の保険は満期時や将来に掛金以上にお金が返ってくるケースが多いので掛金を損しないといううたい文句で販売されていますが手数料が高く設定されているので注意が必要です。

1000万円の保障が欲しい場合

・1000万円の保障がついた終身保険(養老保険)

保険料:1万円/月

⇩

・1000万円の保障がついた定期保険(掛け捨てタイプ)

保険料:1000円/月

・+9000円の金融投資

貯蓄型の保険料と掛け捨てタイプの保険料の差額をつみたてNISAなどで金融投資します。その方が将来的に手元に残るお金が多くなることがあります。

※必ずしも多くなるとは限らない。FPなどお金の専門家とシミュレーションしてみましょう。

目的が明確でない保険

- 誰に対する保険?

- 自分、配偶者、子ども、親…etc

- 何に対する保険?

- 死亡、病気、ケガ、老後、学資…etc

- いくら保障が必要?

- 1000万円、3000万円、5000万円…etc

保険に加入する際は、「誰の、何に、何円」備えるのか明確にしましょう。

例えば「自分(世帯主)の死亡に3000万円の保障」で備えよう、という感じです。

なんとなく「この人にはこの保障が必要だろう」と保険に加入するのはNGです。

というのも保険のゴールは「保険金をもらうこと」です。

保険金をもらえるのは自分が請求したときです。

保険内容が明確でなければ請求するタイミングがいつなのか分からなくなってしまいます。

内容が複雑な保険

- 変額保険

- 外貨建て保険

- アカウント型保険

- 保険金受取に条件がある

- 主契約と特約の関係が複雑

保険はシンプルであることが一番です。

なぜなら保険のゴールは「保険金を受けとること」だからです。

「自分が死んだら家族に1000万円が入る」これくらいシンプルが一番。

保険金の受け取りに条件があったり、主契約と特約が分かりずらいものは注意が必要です。

どういったときに保険金を受け取れるのかわからないものには加入してはいけません。

いざ保険金を受けとろうと思っても「条件にあっていませんのでお支払できません」では話になりません。

また、変額保険や外貨建て保険、アカウント型保険などは内容が複雑で手数料が高いものがほとんどです。

変額保険や外貨建て保険であれば「定期保険+自分で金融投資」に切り替えましょう。

このような保険は、金融投資の部分を保険会社が代わりに手数料をとってやってくれているだけです。

まとめ

- 必要保障額を見積もる

- 公的保険を知る

- 会社の福利厚生を調べる

- その他の補助・補填を調べる

- 民間保険で補う

- 医療保険

- 高額療養費制度

- 傷病手当金

- 出産手当金

- 労災保険

- 休業補償給付

- 療養補償給付

- 遺族補償年金

- 疾病補償年金

- 年金保険

- 老齢年金

- 障害年金

- 遺族年金

- 貯蓄目的の保険

- 目的が明確でない保険

- 内容が複雑な保険

保険について考える機会はそんなに多くありません。

社会人になると保険に加入するのが当たり前という風潮のもとなんとなく加入している人も多いと思います。

保険はそんなに安くはない買い物です。

必要以上の保障は保険料の増大につながり、家計を圧迫します。

定期的に保険の見直しをしていきましょう。

最後まで読んでくださりありがとうございました。

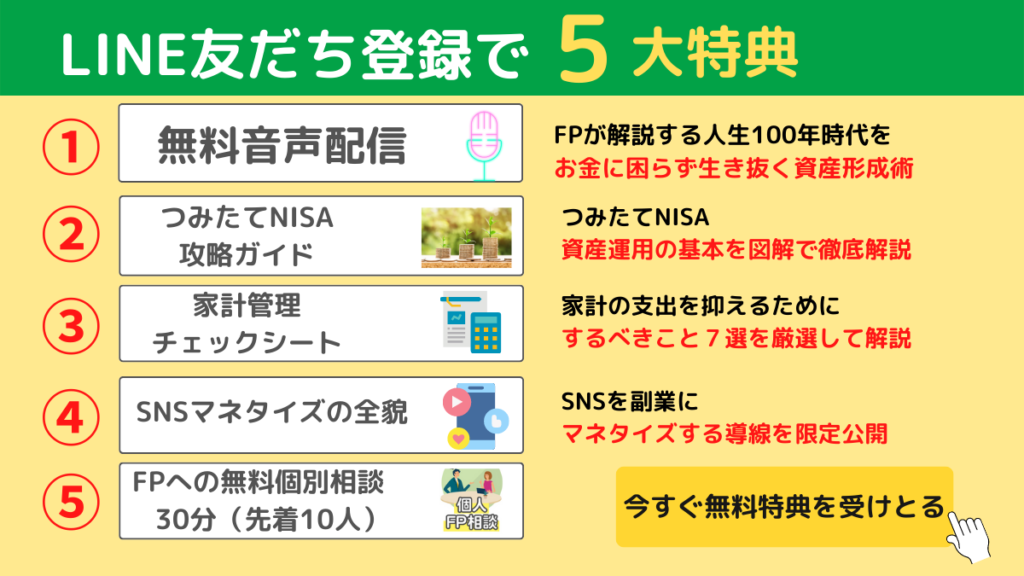

ゆたか公式LINEでは、『だれでもゼロから1000万円ためる方法・お金の知識』を発信しています。

お金を守る(節約や節税)、お金を増やす(つみたてNISAやiDeCo)、お金を稼ぐ(SNSや副業)3つの知識と経験を発信することで、だれでも一から資産形成を学べる内容になっています。

年収が低い。子育て中。お金の知識がない。それでも大丈夫!

だれでも今日から実践できる『お金が貯まる、増える、稼げる』知識とノウハウを発信しています。

無料で受けとれる特典もご用意していますのでお気軽にご登録ください^^